Ne vous laissez pas avoir par ce petit air lancinant : la pénurie permet aux investisseurs d’injecter des dollars dans le secteur minier. En réalité, comme pour de nombreuses autres matières premières dans le monde aujourd’hui, l’industrie diamantaire se noie dans sa surabondance. [:]Pire encore, face à toutes les discussions sur la baisse des ventes de brut, il faut savoir que la production mondiale a en réalité augmenté au premier semestre et devrait continuer à le faire pendant le reste de l’année 2015.

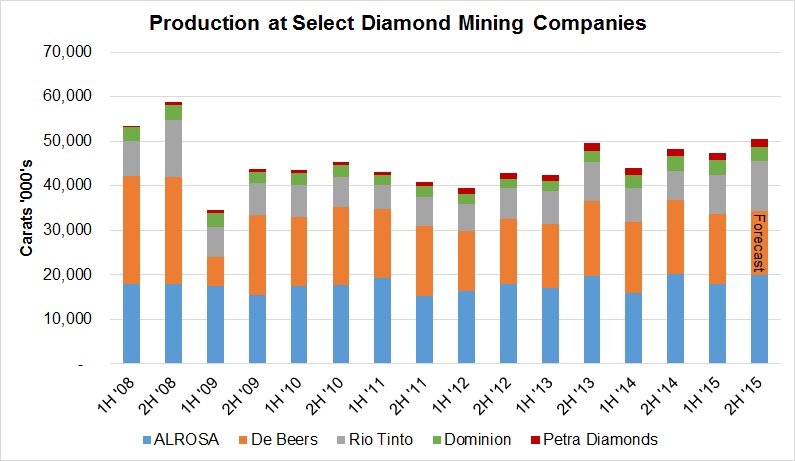

La production cumulée des cinq principales sociétés minières dans le monde a augmenté à 47,26 millions de carats au cours du semestre clos le 30 juin, soit une hausse de 8 % par rapport à l’année précédente. ALROSA, la De Beers, Rio Tinto, Dominion Diamond Corp. et Petra Diamonds comptent pour environ 70 % du volume de l’offre mondiale. Étant donné leurs projets respectifs, la production devrait progresser de 5 %, à plus de 50 millions de carats au second semestre, le plus haut niveau de production semestrielle atteint depuis la crise financière de 2008.

Une demande de taillé limitée

Or, ni le marché du brut ni celui du taillé n’a garanti de tels volumes en 2015. La demande de brut a plongé vers de nouveaux records plancher en juillet ; les fabricants ont réduit leurs achats de matières premières en raison des prix élevés du brut et d’un excès dans les stocks de taillé.

[two_third]Reconnaissant la faiblesse du marché, la De Beers a autorisé les sightholders à reporter jusqu’à 75 % de leur attribution pendant le reste de l’année contractuelle. ALROSA a proposé des concessions du même ordre à ses clients, les autorisant à reporter la moitié de leurs attributions en juillet et en août. La De Beers a également baissé ses prix d’environ 10 % lors du sight d’août, amenant certains sightholders à demander à ce que des marchandises déjà reportées le soient de nouveau. Le sight a clôturé sur une valeur estimée à 300 millions de dollars, contre une prévision initiale de 250 millions de dollars.[/two_third][one_third_last]

« La De Beers a autorisé les sightholders à reporter jusqu’à 75 % de leur attribution pendant le reste de l’année contractuelle. »

[/one_third_last]

Pourtant, la demande de brut est limitée et les échanges de taillé restent prudents. « Les personnes achètent moins et tentent de conserver de petits stocks, a indiqué un négociant anversois qui a participé à l’International Diamond Week à Ramat Gan au cours de la semaine du 31 juillet. Il reste malgré tout beaucoup de marchandises sur le marché. »

Les négociants présents à l’événement ont rappelé que la demande provenant des États-Unis soutenait le marché, car la Chine, et l’Inde dans une moindre mesure, connaissaient un ralentissement. En outre, les perspectives en Chine ont été revues à la baisse, ce qui a réduit les perspectives de croissance à plus long terme pour l’industrie et augmenté les excédents.

Les miniers font des projets

Des Kilalea, analyste chez RBC Capital Markets, s’attend à ce que les excédents subsistent au moins jusqu’en 2018. Il a affirmé que les niveaux des liquidités et la chute des prix devraient contribuer à relancer la demande et réduire l’excédent. Mais il a également souligné que les décisions de production des grandes sociétés minières auront leur importance.

Étant donné la faiblesse accrue du marché, la De Beers est la seule des cinq sociétés à avoir réduit ses projets de production pour l’année, passant des 32 à 34 millions de carats prévus en janvier à 29 à 31 millions de carats actuellement. Paul Rowley, responsable des ventes aux sightholders internationaux à la De Beers, a indiqué à Rapaport News que le minier n’avait pas prévu de réduire de nouveau sa production, même s’il continue à surveiller le marché de près.

Pour quelle raison alors les autres sociétés n’ont-elles pas ajusté leur production en conséquence ?

Et pour rendre les choses encore plus parlantes, le directeur financier d’ALROSA, Igor Kulichik, a affirmé, au cours d’une téléconférence qui s’est tenue mardi 1er septembre, que la société russe préférait augmenter ses stocks plutôt que d’abaisser sa production, en raison d’un coût élevé lié à l’ajustement des opérations. Le stock d’ALROSA est déjà passé, a-t-il indiqué, de 14 millions de carats au début de l’année à 17 millions de carats à la fin du premier semestre. Bien que la société ait maintenu ses prévisions de production de 38 millions de carats en 2015, il a ajouté que les stocks pourraient encore augmenter d’ici la fin de l’année.

Certains suggèrent qu’ALROSA peut se permettre de maintenir sa production, comme elle l’a fait au cours de la crise financière de 2008-2009, car elle a la possibilité de vendre ses excédents au Gokhran, le trésor d’État. Toutefois, un porte-parole d’ALROSA a affirmé que la société n’avait pas vendu de brut au Gokhran cette année, ajoutant : « Il est difficile de prévoir si nous le ferons avant la fin 2015. »

En effet, le trésor russe subit lui aussi des contraintes en 2015, après une dépréciation du rouble de 76 % au cours des 12 derniers mois, parallèlement à une chute des cours du pétrole, ce qui a engendré un déficit important dans le budget de l’État. Il faut aussi noter qu’ALROSA a vendu 18 millions de carats au premier semestre, soit le même volume que sa production, et ce malgré une augmentation de 21 % du stock.

De la même façon, Petra Diamonds a vendu 1,77 million de carats, pour une production de 1,58 million de carats au cours du premier semestre clos en juin. Bien que la société progresse vers un objectif annuel de 5 millions de carats en 2019, un porte-parole a souligné que le volume n’était pas suffisant pour avoir un effet sur les conditions du marché mondial. Un représentant de Dominion a refusé de commenter ce rapport car la société s’abstient de tout communiqué avant la publication de ses gains au cours de la semaine du 7 septembre.

Rio Tinto, quant à lui, est en bonne voie pour produire 20 millions de carats en 2015, soit une augmentation de 44 % par rapport à l’année dernière. Le gros de l’augmentation proviendrait de sa mine d’Argyle en Australie. Des Kilalea a affirmé que la hausse de l’offre en provenance d’Argyle pourrait compenser la baisse de production des cheminées de Marange au Zimbabwe, avec le même type de diamants de qualité inférieure. Selon des données publiées par le système de certification du Kimberley Process, en 2014, la production du Zimbabwe a plongé de 55 %, à 4,77 millions de carats. Elle devrait reculer encore cette année.

Des marchés entraînés par l’offre

Un porte-parole de Rio Tinto a fait remarquer que leurs mines d’Argyle et de Diavik étaient entièrement souterraines, un aspect totalement irréversible. En effet, le cumul du stock pourrait bien être une question de coût, plutôt qu’une question de marché. Les sociétés minières pourraient aussi vouloir maintenir leurs niveaux de production pendant que les coûts sont relativement faibles, avec des prix de l’énergie inférieurs à 50 dollars le baril et des niveaux proches des records les plus bas pour des devises comme le rouble russe, le rand sud-africain et le dollar canadien. La De Beers a indiqué que ses coûts unitaires au premier semestre 2015 avaient baissé de 10 % par rapport à la même période l’année dernière.

[two_third]Cela pourrait expliquer pourquoi la production continuera à augmenter en 2015 et qu’elle ne ralentira pas dans les années à venir. S’ajoutant aux projets de production des grandes sociétés, plusieurs nouvelles mines entreront bientôt en service, contribuant encore à l’excédent. La mine de Grib de Lukoil a été lancée en 2014 et accélère sa production jusqu’à atteindre sa pleine capacité. Il en va de même pour la mine de Ghaghoo, de Gem Diamonds, qui a ouvert il y a un an. La mine de Gahcho Kué, très productrice, une association entre la De Beers et Mountain Province, devrait entrer en service l’année prochaine, tandis que Stornoway Diamonds a prévu l’entrée en production pour sa mine de Renard en 2017. Lorsque ces quatre mines atteindront leur pleine capacité, cela représentera un ajout de plus de 11 millions de carats par an.[/two_third][one_third_last]

« Cela pourrait expliquer pourquoi la production continuera à augmenter en 2015 et qu’elle ne ralentira pas dans les années à venir. »

[/one_third_last]

Comme ces projets se concrétisent et que les anciennes mines ralentissent, la De Beers et Bain & Company ont prévu, dans des rapports séparés, que la production mondiale diminue graduellement à partir de 2020, après avoir atteint un pic aux environs de 2018. Il en sera peut-être ainsi mais il y aura probablement un volume supérieur de brut disponible à la vente bien au-delà de ces dates car les sociétés minières sont en train de cumuler du stock.

Cela nous laisse deux scénarios possibles pour le reste du marché dans les années à venir. Les miniers pourraient soit vendre cet excès de marchandises à prix réduit – après tout, chaque produit peut se vendre s’il est au bon prix – soit stocker ces diamants et les proposer graduellement lorsque la demande permettra d’appliquer le prix qu’ils ont déterminé.

[two_third]Ce second scénario remet en perspective leurs stratégies de ces derniers mois. Bien que les prix du brut se soient corrigés d’environ 10 % en août, il est peu probable qu’ils baissent de nouveau de façon drastique cette année, malgré les frustrations rampantes relatives aux faibles bénéfices des fabricants. Comme les miniers préfèrent conserver les diamants dans leurs coffres plutôt que dans le sol, ils ont clairement la volonté de réduire l’offre et d’attendre que de meilleurs prix se présentent sur le marché. Par conséquent, du fait que l’excès de taillé diminue lentement, les stocks de brut des miniers augmentent à dessein. Peut-être cela leur permettra-t-il de vendre l’illusion aux investisseurs que la demande dépasse l’offre sur le moyen à long terme.[/two_third][one_third_last]

« Deux scénarios [sont] possibles pour le reste du marché dans les années à venir. Les miniers pourraient soit vendre cet excès de marchandises à prix réduit, […] soit stocker ces diamants et les proposer graduellement. »

[/one_third_last]