Le quotidien d’une journaliste résidente au National Jeweler, spécialisée dans le retail, est parfois un peu décevant.

C’est d’ailleurs un titre officieux et auto-conféré mais si des boutiques ferment ou si des sociétés font faillite, j’ai tendance à m’y intéresser.

J’aime vraiment mon domaine d’activité. Je suis au maximum de mes capacités lorsque je suis plongée dans les rapports trimestriels et les documents de justice.

Mais lorsque les rumeurs du rachat de Tiffany & Co par LVMH ont commencé à circuler, je me suis sentie un peu mal à l’aise.

Ayant toujours vécu à New York, j’ai un petit faible pour Tiffany. Le bijou que je mets tous les jours et ceux que je considère comme faisant partie de moi, tous ont été livrés dans une petite boîte bleue.

Je considère cette société comme un emblème de l’Amérique et la quintessence de New York. Je me demandais comment réagir à propos de son rachat par un conglomérat de luxe français.

En tant que journaliste de retail, j’ai longuement réfléchi à ce que signifierait l’accord pour Tiffany et, plus largement, pour l’industrie de la joaillerie dans son ensemble.

J’ai alors questionné des experts et des analystes et me voilà avec mes conclusions.

Je vous expose les aspects qui font de Tiffany une marque si précieuse et pourquoi ils sont importants pour toute l’industrie.

Tiffany met sur la table une marque forte.

Alors que des articles étaient publiés sur une possible acquisition, en octobre, Tiffany a confirmé avoir reçu une offre non sollicitée de la part de LVMH pour un rachat à 120 dollars par action, soit une estimation de 14,5 milliards de dollars pour la société.

Après ses pourparlers avec LVMH, Tiffany aurait demandé à la société de relever son offre à 130 dollars, estimant que la société valait plus.

Et Tiffany a eu raison. L’offre finale a atteint 135 dollars par action, soit 16,2 milliards de dollars, l’une des plus importantes transactions de l’histoire de LVMH.

Tiffany avait un pouvoir de négociation, en partie grâce à la solidité de sa marque.

Flavio Cereda, analyste en capitaux chez Jefferies, a indiqué dans une note rédigée avant l’accord que « le capital de marque et la solidité de l’image de sa Blue Box emblématique de 1837 valent plus que ne le suggèrent les chiffres actuels. »

« LVMH, avec toutes ses enseignes, ne possède pas de marque forte et solide de bijoux en diamants comme Tiffany ou qui puisse satisfaire la clientèle de Tiffany », a écrit Edahn Golan, analyste de l’industrie, dans un e-mail adressé au National Jeweler.

Le portefeuille de montres et de bijoux de LVMH est constitué de Chaumet, Bvlgari, Fred, Hublot, TAG Heuer et Zenith.

« Parmi les six sociétés du groupe de montres et de bijoux de LVMH, seule Chaumet est une société de bijoux en diamants, ce qui signifie que le groupe a de la marge pour se développer », a-t-il déclaré.

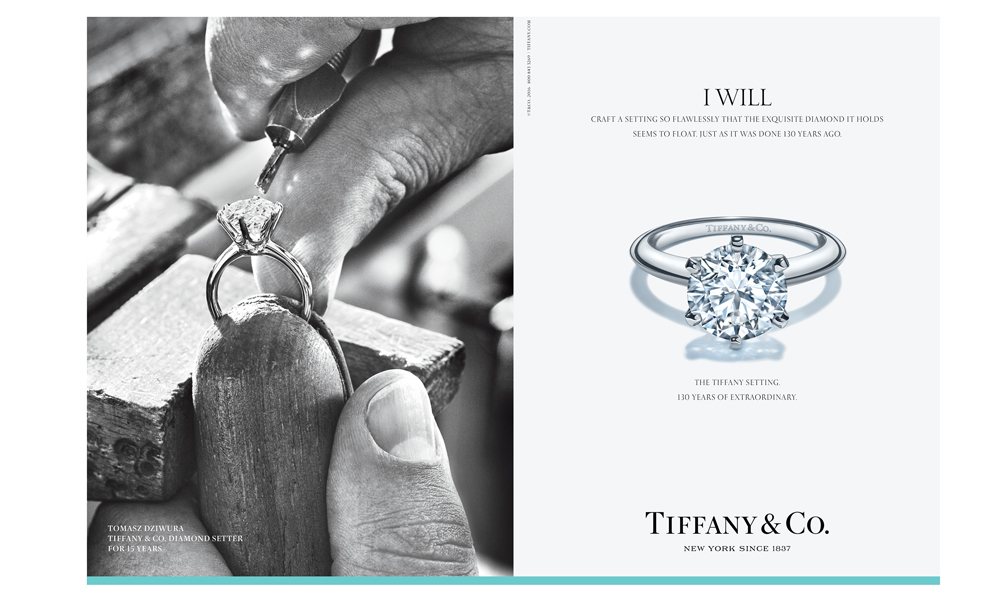

De la couleur bleu Tiffany de sa marque commerciale jusqu’au ruban blanc qui entoure ses écrins, la qualité de la marque Tiffany représente un actif précieux.

La montée des marques a été l’une des grandes conclusions du rapport Diamond Insight 2019 de De Beers. Celui-ci faisait remarquer la popularité des bijoux de marque, notamment dans le segment des bagues de fiançailles en diamants.

Les bijoux de marque représentent deux cinquièmes des ventes des bijoux d’engagement aux États-Unis, a expliqué De Beers.

Le rapport mettait également en avant l’importance des marques pour les couples homosexuels et la génération Y.

L’intégration verticale de Tiffany est bénéfique.

« Tiffany cochait toutes les cases », a expliqué Paul Zimnisky, analyste de l’industrie, dans un entretien avec National Jeweler vendredi 6 décembre, faisant remarquer que, même si l’indépendance de la marque constituait l’aspect le plus important de la transaction, son intégration verticale arrivait certainement en deuxième position.

Luca Soltani, analyste de recherche sénior pour les marchandises de luxe au cabinet de recherche Bernstein, pense de même sur la question de l’intégration verticale.

« Il s’agit d’un véritable avantage, notamment si l’on s’intéresse aux produits de bridal », a expliqué Luca Soltani dans un e-mail adressé à National Jeweler.

Paul Zimnisky n’a pas été surpris par l’acquisition car des rumeurs circulaient sur le marché depuis un moment mais il est étonné que LVMH n’ait pas fait d’offre l’année dernière, lorsque le marché boursier dégringolait.

Mais une fois de plus, « rares sont les acquisitions qui pouvaient vraiment les faire avancer », a-t-il affirmé, notant la taille et la richesse du conglomérat de luxe.

LVMH dispose de l’argent nécessaire. Ce que n’a pas le groupe, ce sont des liens avec l’approvisionnement et la fabrication, ceux-là même dont Tiffany dispose.

Jean-Jacques Guiony, le directeur financier de LVMH, a déclaré la même chose lors d’une téléconférence avec des analystes après la transaction, soulignant le « très haut niveau d’intégration verticale de Tiffany, par rapport à nos marques ».

« Tiffany a compris très tôt que l’intégration verticale lui assurerait un meilleur accès aux marchandises dont elle a besoin, et à meilleur prix », a déclaré l’analyste Edahn Golan.

Les efforts d’intégration verticale de la société ont débuté il y a 20 ans, a expliqué Alessandro Bogliolo, le PDG de Tiffany, dans un entretien avec Bloomberg.

En 2002, Tiffany a créé Laurelton Diamonds, une filiale de fabrication détenue à 100 %.

La structure est un sightholder de De Beers et a conclu des accords d’approvisionnement de brut à long terme avec ALROSA et Dominion Diamond.

Alessandro Bogliolo a fait remarquer que 80 % à 90 % de ses diamants taillés de plus de 0,18 carat proviennent de ses ateliers.

Tiffany détient également une participation dans une mine de diamants d’Afrique du Sud, appartenant à la société minière canadienne Diamcor, a confirmé un porte-parole de la société.

À une époque où la provenance et la transparence de la chaîne d’approvisionnement deviennent de plus en plus importantes pour les consommateurs, Tiffany a innové.

En janvier, le joaillier a commencé à expliquer aux consommateurs l’origine de ses diamants, via son initiative sur la source des diamants (Diamond Source Initiative).

Lors du même entretien avec Bloomberg, Alessandro Bogliolo a estimé que les démarches de développement durable avaient coûté à Tiffany des dizaines de millions de dollars au fil des années, ajoutant que cela distinguait le joaillier de ses concurrents.

« Nous nous montrons très sélectifs dans notre approvisionnement pour éviter les mines qui ne respectent pas les exigences de sécurité, les règles de protection de l’environnement et les droits de l’homme », a-t-il déclaré.

Ainsi, Tiffany n’achète ni au Zimbabwe ni au Congo en raison des problèmes internes de ces pays, même si les diamants respectent les standards du Kimberley Process, a-t-il déclaré.

« Tiffany est un nom de premier plan pour toutes sortes de diamants. C’est un secteur dans lequel l’approvisionnement est compliqué et nous espérons pouvoir profiter de ces compétences », a déclaré Jean-Jacques Guiony lors de la conférence.

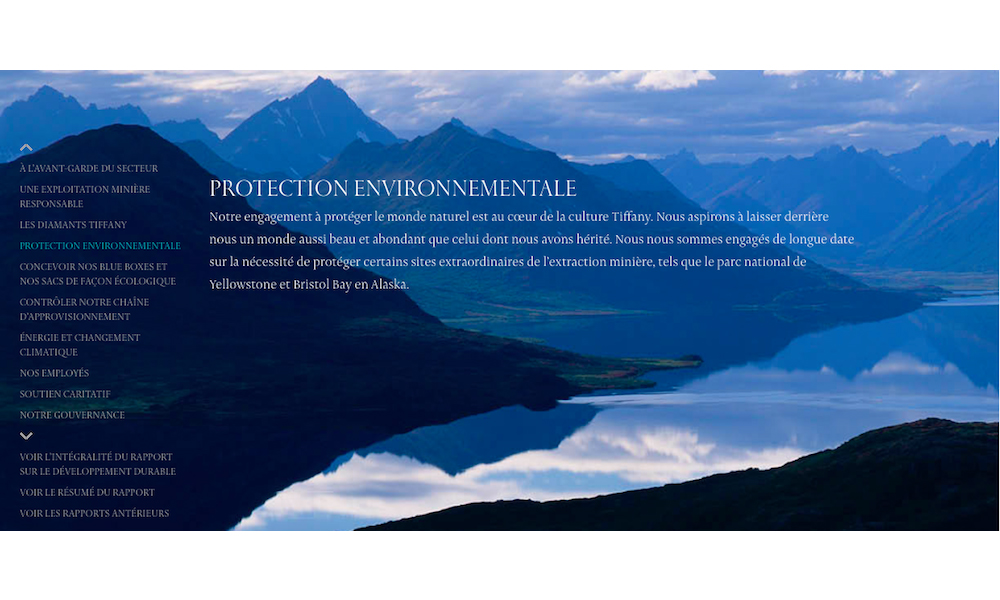

Tiffany a pris très tôt le train du développement durable.

L’intégration verticale de Tiffany, c’est aussi sa capacité à agir plus efficacement sur les moyens de production, un atout précieux en cette époque de changement climatique et de questions écologiques, qui occupent l’esprit de nombreux consommateurs.

Les jeunes gens aisés ont une conscience sociale et écologique et attendent beaucoup des marques de luxe, notamment en termes de processus de production durables et éthiques, a expliqué Deloitte dans son enquête 2019 sur les puissances mondiales des marchandises de luxe.

« Il y a là une leçon importante à tirer pour les marques de luxe qui veulent fidéliser ces clients : elles doivent se tourner vers de nouveaux modèles de luxe éthique et durable. »

En plus de ses références en termes d’achat de diamants, le joaillier prend garde à l’emploi des métaux.

Il y a dix ans, Tiffany a été la première société de bijoux à s’élever contre le développement de la mine Pebble, qui n’a finalement jamais été construite, à Bristol Bay, en Alaska. Le joaillier a organisé la projection d’un documentaire sur l’importance du bassin hydrographique Red Gold à New York.

Tiffany a été l’un des premiers joailliers à utiliser de l’or provenant de l’initiative Salmon Gold, dont l’objectif est d’extraire ce minerai de façon à respecter les habitudes de vie du saumon et d’autres poissons.

L’étude de Deloitte met en avant l’approvisionnement responsable de Tiffany, mais aussi son travail social et environnemental, et notamment ses fondations philanthropiques, ciblées sur la préservation des récifs et la sensibilisation à une extraction responsable.

Tiffany a créé sa collection Save the Wild en 2017 et en reverse tous les bénéfices, soit plus de 5 millions de dollars, au Wildlife Conservation Network.

Quant au catalogue ultra-chic de la société pour les fêtes, il contient un safari de 11 jours au Kenya et un ensemble de broches en diamants en forme d’animaux. Une partie des bénéfices ira à l’œuvre caritative de préservation des animaux.

Tiffany se porte bien sur un marché essentiel : la Chine.

Les marques de luxe de toutes sortes sont confrontées aux tensions commerciales entre États-Unis et Chine. Dans le même temps, les désordres politiques à Hong Kong grèvent lourdement les bilans.

Toutefois, Tiffany continue de profiter d’une croissance à deux chiffres en Chine continentale et a évoqué une hausse des dépenses des populations locales dans ses résultats du troisième trimestre.

Le joaillier possède actuellement 35 boutiques en Chine continentale et 10 à Hong Kong.

Les résultats du troisième trimestre de LVMH ont également montré une forte croissance en Asie et une présence suffisamment solide dans le pays pour propulser Tiffany plus avant sur ce marché en croissance.

Flavio Cereda, analyste chez Jefferies, a déclaré que LVMH pouvait exploiter la solidité de la marque Tiffany pour cibler la génération Y en Asie.

« Je pense vraiment que ce sera le cas », a déclaré Reginald Brack, directeur exécutif chez NPD et analyste de l’industrie pour les montres et le luxe, dans un entretien avec le National Jeweler vendredi 6 décembre.

« Je pense que les consommateurs de luxe de la génération Y en Asie sont ceux que la plupart des marques de luxe essaient de cibler. Tiffany est prête et bien positionnée pour capitaliser sur ce point, avec une immense reconnaissance de sa marque. »

L’avenir de Tiffany passe peut-être par une baisse du nombre de boutiques.

Flavio Cereda a fait remarquer que l’arrivée de Tiffany en Chine pourrait entraîner une « redéfinition de la gamme de produits actuelle et de son empreinte aux États-Unis. »

Luca Soltani, analyste chez Bernstein, a déclaré que la position de Tiffany aux États-Unis était une force mais que, peut-être, « LVMH voudra faire monter en gamme les boutiques phare de Tiffany et optimiser le reste du réseau de retail. »

La boutique flagship de Tiffany à New York sera rénovée après les fêtes. Le joailler la déménagera dans un espace temporaire voisin, jusqu’à la fin des travaux.

L’analyste a affirmé que, dans des sites secondaires, Tiffany pourrait « utiliser un format de retail plus léger et (plus petit) ».

Reginald Brack, analyste à la NPD, a eu l’occasion de se rendre dans un nouveau concept store de Tiffany à Tokyo, qu’il a qualifié « d’espace loft industriel » comprenant une cabine de DJ permanent.

Il a déclaré que les articles étaient plus accessibles, qu’ils pouvaient être touchés, et que l’espace proposait un bar de personnalisation.

Il est essentiel de s’ouvrir au changement, dans un environnement de retail sans cesse en évolution. Les marques fortes peuvent aussi se permettre de tester certaines choses.

Cette transaction parle à toute l’industrie.

Ce que j’ai retiré de ma discussion avec des experts et des analystes, c’est ceci : les atouts de Tiffany, qui en font une entreprise à 16 milliards de dollars, en disent long sur ce qui compte pour les consommateurs.

Il serait incongru de comparer Tiffany à des joailliers indépendants sur certains points mais, globalement, quelle que soit l’entreprise, il est essentiel de comprendre ce qui compte pour le client.

Tiffany possède une marque solide, le contrôle sur les aspects de sa production, un axe sur l’approvisionnement responsable et le développement durable et le souci de l’expérience du retail.

Que vous souhaitiez peaufiner votre expérience sur les réseaux sociaux ou communiquer davantage avec vos clients sur l’histoire de vos bijoux, vous pouvez tirer des leçons exploitables de cette transaction historique.