On dit que tout ce qui monte doit redescendre. Toutefois, dans l’industrie des bijoux en diamants, le contraire est aussi vrai : ce qui descend doit remonter. Une plongée, suivie d’un rebond. Ainsi, même si 2020 a été une année difficile, la situation s’est rapidement reprise et tout s’est réglé au quatrième trimestre.

Plongée et rebond du retail

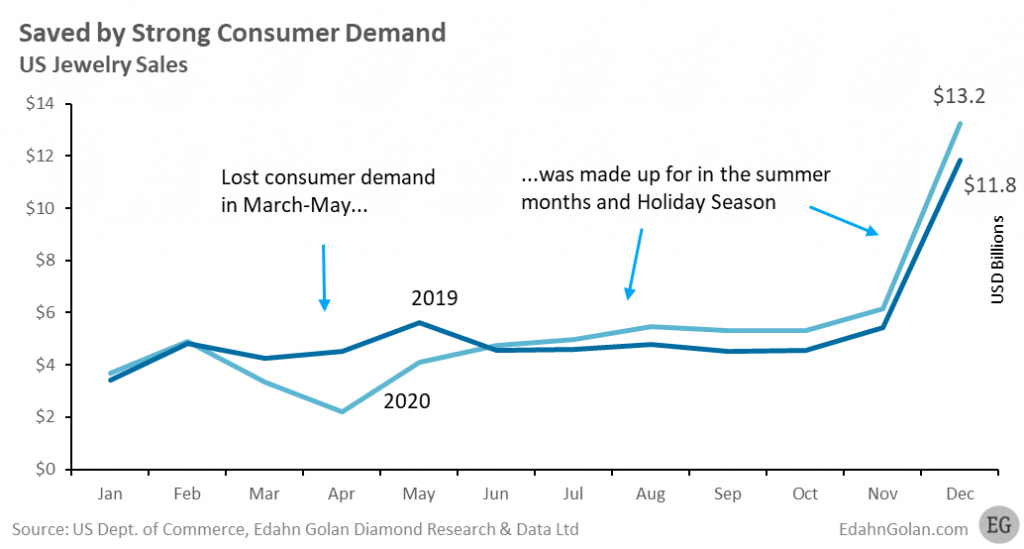

D’après les toutes dernières données du gouvernement, le total des ventes de bijoux aux États-Unis a bondi à 13,23 milliards de dollars en décembre, portant le total des ventes de retail pour 2020 à 62,68 milliards de dollars.

Ce chiffre annuel est impressionnant si l’on considère que les détaillants américains ont perdu 4,76 milliards de dollars d’activité entre mars et mai. La demande de bijoux des consommateurs a totalement compensé cette perte au second semestre.

En glissement annuel, les ventes de bijoux étaient stables, en perte de 0,3 %, un résultat exceptionnel à tous égards.

Chez les détaillants de bijoux spécialisés, la situation a été difficile tout au long de l’année. La chute a été brutale et certains ne s’en sont pas remis. Toutefois, dans l’ensemble, les détaillants ont pu rebondir et de manière spectaculaire.

Obtenir de bons résultats pour l’ensemble des indépendants et des chaînes, petits ou grands, exigeait un dur labeur. Ils profitaient de bonnes relations avec leurs clients et les ont encore améliorées. Ils ont été présents sur Internet, disponibles, flexibles, concentrés et ingénieux face à la situation. Ils se sont souvenus que chaque chute est suivie d’une remontée et l’ont préparée.

La plongée et le rebond ont permis de vivre un incroyable mois de décembre. En règle générale, les ventes des bijoutiers spécialisés en décembre sont en moyenne de 122 % supérieures à celles de novembre. Cette année, elles ont été propulsées de plus de 160 %.

Si l’on se base sur les chiffres de centaines de bijoutiers spécialisés, les ventes de décembre ont connu une hausse solide de 4 % en glissement annuel, malgré la pandémie. Pour le trimestre, les ventes ont augmenté de 3 %.

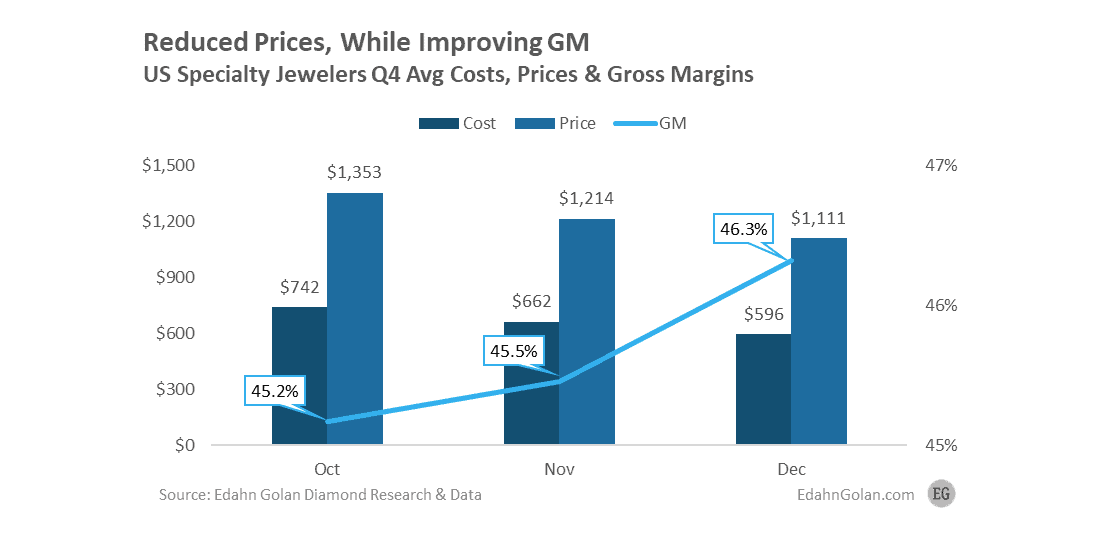

De façon assez étonnante, le coût et le prix moyens des articles vendus ont pris 10 % en décembre, atteignant respectivement 596,25 dollars et 1 110,66 dollars. Cela montre bien que les détaillants, dans quasiment n’importe quelle situation, protègent toujours leurs marges.

Une autre conclusion intéressante peut en être tirée. D’après nos recherches, à mesure que la saison des fêtes se déroulait, les détaillants ont baissé les prix et insisté pour que les grossistes en fassent de même. Les détaillants ont si bien réussi à réduire les coûts qu’ils ont fini par améliorer leurs marges brutes.

Un pic de ventes pour le réveillon de Noël

L’analyse des ventes en décembre, jour par jour, montre qu’elles ont augmenté chaque jour de la semaine, les samedis assurant les meilleurs résultats sur le mois. Les dimanches étaient les jours les plus calmes.

Une autre conclusion montre que chaque semaine a connu davantage d’activité que la précédente, jusqu’au réveillon de Noël. Les ventes ont atteint un pic le jour précédent, le 23 décembre. Bien qu’il y ait eu très peu d’activité le jour de Noël, les ventes ont repris un volume satisfaisant les jours suivants.

Plongée et rebond d’ampleur pour les grossistes

Le secteur qui souffre généralement le plus est la filière intermédiaire. Les fabricants et les grossistes ont dû quasiment fermer boutique pendant un certain temps en 2020. Toutefois, après le rebond des ventes de retail en juin, l’activité de gros s’est également reprise.

Le retour d’activité a représenté une manne pour les fabricants qui rencontrent toujours des difficultés pour équilibrer les stocks. Sans activité de taille ni offre de brut, les grossistes n’ont pu que vendre leurs diamants taillés.

Le retour des ventes de retail, tout d’abord en Chine puis aux États-Unis, leur a permis de vider les stocks de marchandises. Ils n’ont pas manqué de profiter de cette opportunité.

Rappelons qu’aucune partie de la filière diamantaire n’a été arrêtée totalement. Bien que certains aient fermé des boutiques et que d’autres aient interrompu leurs activités pendant un temps, la plupart ont continué à travailler de façon très limitée. Les fabricants, par exemple, ont acheté du brut et l’ont taillé. Dans ces circonstances, ils ont sélectionné des articles très spécifiques répondant à leurs besoins.

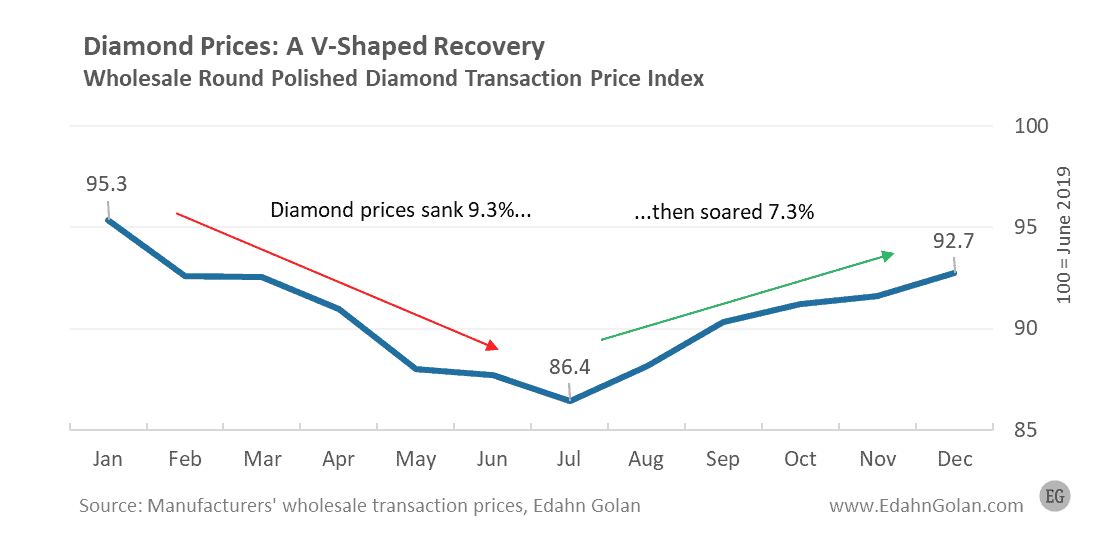

Une reprise en forme de V

Tandis que la demande des consommateurs s’améliorait, les prix des transactions de gros du taillé ont commencé à s’apprécier. Le rebond n’a pas été aussi rapide que dans le retail mais le rythme était régulier. Après un recul des prix pendant six mois et un plus bas atteint en juillet, ils ont commencé à se reprendre. La reprise était quasi-totale fin décembre. Pour en savoir plus, cliquez ici.

La longue plongée et le rebond tardif du brut

Le retour le plus graduel à la pleine activité a été celui des sociétés minières. Pour elles, la plongée a été interminable. Le rebond est intervenu bien plus tard. Ceci dit, l’activité est revenue à la normale.

Mais normale à quel point ? Certains craignent déjà un nouveau déséquilibre du marché, avec davantage de brut qu’il n’a besoin.

Après une période de forte dépendance aux tenders pour son approvisionnement en brut, le marché diamantaire propose une offre amplement suffisante. Aussi bien De Beers qu’ALROSA ont augmenté leurs prix.

Les prix n’ont pas augmenté autant que certains articles de presse le laissent penser, mais plus modérément. De Beers a relevé ses prix de quelques points en pourcentage sur les 3 grains et plus. ALROSA a augmenté ses prix de 5 % environ et dans à peu près toutes les catégories.

Le virage surprenant des diamants synthétiques

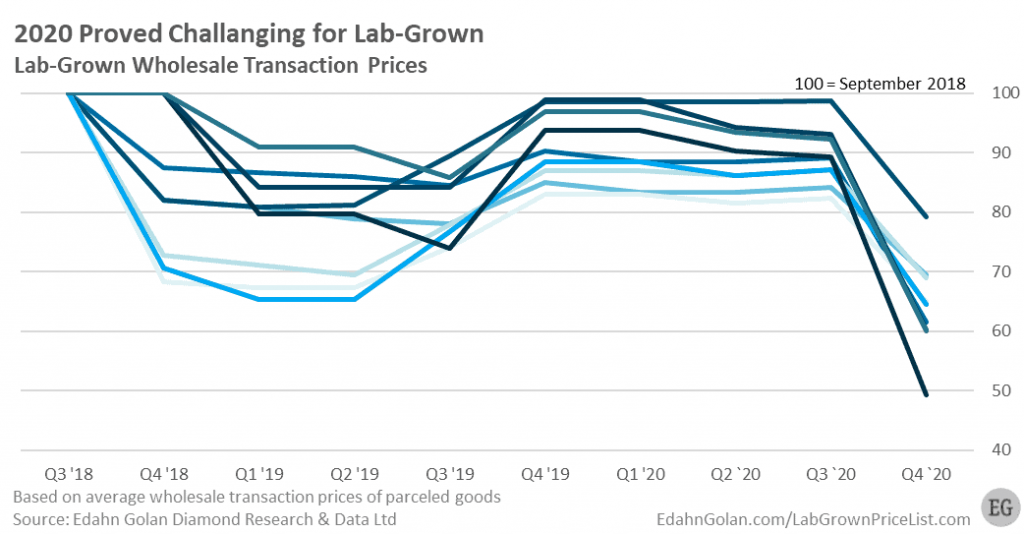

En termes de plongée et de rebond, les diamants synthétiques ont suivi leur propre parcours, se comportant très différemment des diamants naturels, aussi bien en tant que tels ou sertis sur des bijoux.

Du point de vue des prix de gros, l’année 2020 a bien commencé pour les diamants synthétiques. Les prix des transactions, tels qu’ils ont été suivis par notre liste tarifaire des diamants synthétiques, ont globalement augmenté de 5,3 % au premier trimestre. Les quelques baisses ont concerné les petites marchandises.

Au deuxième trimestre, les prix ont commencé à baisser, en recul de 3,1 % globalement, alors que l’activité de gros était quasiment mise en sommeil. Les exportations d’Inde vers les États-Unis se sont arrêtées en avril, pour retrouver un niveau plus limité en mai. Au cours de cette période et tout au long du troisième trimestre, les prix des diamants synthétiques d’un demi-carat et moins étaient stables ou se sont améliorés. En revanche, les prix des gros diamants synthétiques ont baissé.

Malgré un redémarrage de l’activité et les achats des détaillants, les prix ont fortement baissé, et dans toutes les catégories, au quatrième trimestre. Un marché de gros concurrentiel et de plus en plus fréquenté et un virage croissant vers des marchandises HPHT achetées en Inde en ont été les principaux facteurs. En plus de la nécessité urgente des grossistes de diamants synthétiques d’obtenir de la trésorerie, les prix de gros ont été à nouveau poussés vers le bas.

Même si les prix de gros des diamants synthétiques ont plongé, les ventes de bijoux au retail ont été satisfaisantes chez les bijoutiers spécialisés américains. L’industrie des diamants synthétiques doit une fière chandelle à l’un des outils les plus éminents de 2020 : la visioconférence.

Tandis que la plupart d’entre nous étaient assis devant une caméra, à parler avec le monde entier, des personnes limitées à leur buste, les ventes de boucles d’oreille en diamants synthétiques ont bondi.

En glissement annuel, les ventes de boucles d’oreille serties de diamants synthétiques ont pris plus de 50 %.

Part de marché des diamants synthétiques

Les membres des industries des diamants synthétiques, des diamants naturels et des bijoux ne cessent de poser la même question : celle de la pénétration des diamants synthétiques. D’après notre panel composé de plus de 780 détaillants de bijoux spécialisés, la part de marché des diamants synthétiques aux États-Unis est passée de 2 % fin 2019 à 3,1 % en 2020.

Banque

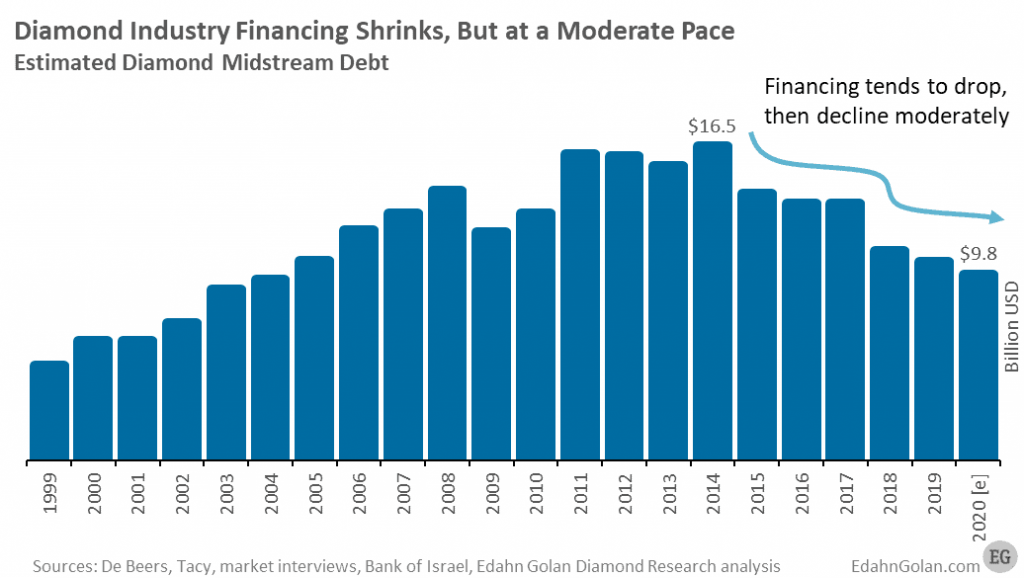

Le financement des diamants a continué à s’amenuiser en 2020, même si le rythme était modéré. Après une période de baisse d’endettement, notamment en 2019, les banques ont ressenti un regain de confiance à propos de la situation de leurs clients à l’arrivée de 2020.

La baisse de l’activité diamantaire en 2020 a eu un effet direct sur les banques. D’une part, les négociants ont fait preuve d’une fiabilité exceptionnelle dans le remboursement de leurs dettes mais, d’autre part, leur besoin de financement a baissé. Les banques disposaient donc d’une bonne clientèle mais le recours au financement avait baissé.

Les banques se sont alors tournées vers cette clientèle, principalement à Anvers et à Mumbai, en leur offrant volontairement de l’argent. Elles ont été rejointes par quelques grands fonds et cabinets d’investissement mais ne proposaient leurs offres qu’à un groupe de négociants limité.

La baisse d’activité dans la filière diamantaire, associée à un désendettement de nombreuses sociétés, provoque une baisse constante de l’endettement de l’industrie diamantaire auprès des institutions financières.

D’après nos estimations, ce niveau d’endettement est descendu sous les 10 milliards de dollars, le plus bas depuis 16 ans.

Perspectives

Après deux années compliquées, la série des plongées et rebonds devrait être derrière nous. Nous entrons dans une époque qui va permettre de mettre en pratique les leçons apprises. Les deux plus grands pièges seraient de travailler comme nous le faisions avant et d’assister à des répercussions financières massives aux États-Unis. Après une année passée à déverser des milliers de milliards de dollars dans l’économie – de l’argent qui a, dans une large mesure, alimenté le marché boursier – les préoccupations économiques demeurent.

L’industrie des diamants et des bijoux peut et doit relever ses activités en 2021, en s’appuyant sur les leçons de 2020. Quant à l’économie américaine dans son ensemble, il reviendra à l’administration Biden d’aborder le problème.

Photos © DR, Edahn Golan.