Petit quiz rapide : au cours du sight 7, les prix du brut ont baissé de : 13 %, 9 % ou 5 % ? Si vous regardez la liste, vous verrez que le prix de certaines marchandises n’a baissé que de 2,5 %, tandis que d’autres sont allés jusqu’à -20 %. [:]L’une des annonces s’est peut-être appuyée sur une simple moyenne des remises et s’est approchée de 9 %. Toutefois, cela ne traduit pas le changement des assortiments.

Les sightholders semblent s’accorder sur le fait que les assortiments étaient moins bons, voire beaucoup moins bons au cours de ce sight. La De Beers a réduit ses activités minières et, même si elle s’appuie probablement sur un stock plus important que d’habitude, elle pourrait connaître une pénurie pour certaines marchandises. Il est possible que la baisse des assortiments résulte d’une baisse des disponibilités.

Si les assortiments étaient effectivement moins bons, le recul de la liste pourrait traduire une combinaison de baisse des prix et de baisse des valeurs. Dans ce cas, les prix ne sont pas en recul de 20 %, voire de 13 % et probablement pas non plus de 9 %. Un grand négociant de brut a estimé que la véritable réduction des prix était de l’ordre de 8 %. Un autre initié a indiqué que la valeur des marchandises était en baisse de 5 % et que la véritable baisse des prix était d’environ 4 %. Il semble donc que la baisse de prix avoisine les 7 % à 8 %.

Le véritable problème économique est l’ampleur de cette réduction. De nombreux sightholders continuent de dire que les prix ne sont pas suffisamment bas pour que la taille soit rentable, en particulier au vu de la tendance actuelle : la préférence des fabricants à acheter du taillé plutôt que de transformer du brut. En effet, il coûte moins cher d’acheter du taillé sur le marché que d’acheter du brut et de le tailler.

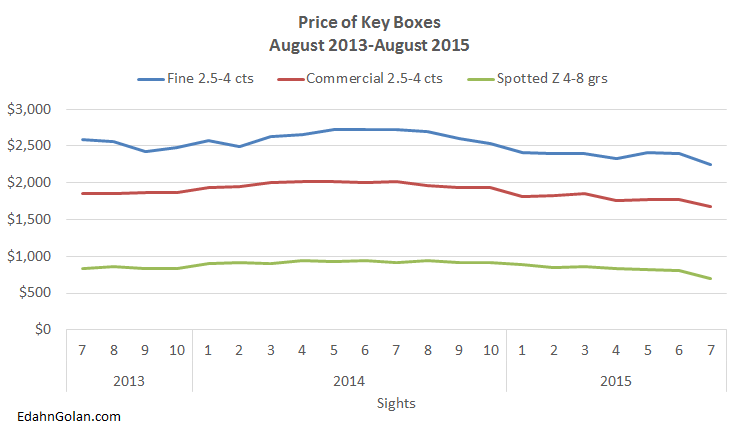

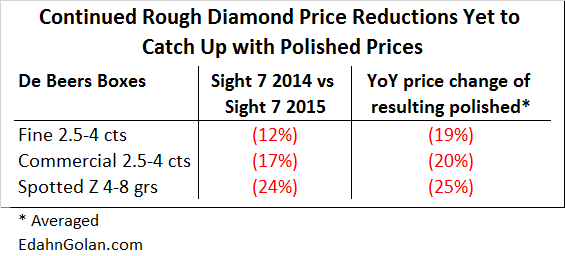

Les changements de prix ont concerné trois boîtes populaires : Fine 2,4 à 4 carats, Commercial 2,5 à 4 carats et Spotted Sawables 4 à 8 grains. Leurs tarifs ont quelque peu évolué l’année dernière et la plupart des baisses de prix – plus de la moitié dans les trois cas – ont été réalisées lors du dernier sight. Le tarif de ces trois articles a perdu 12 %, 17 % et 24 % respectivement ces deux dernières années.

Le problème que rencontrent les sightholders, c’est que la baisse des prix du brut n’a pas rattrapé celle du taillé. Si l’on regarde ces trois boîtes, il est possible de comparer leurs baisses de prix à celles du taillé qui en résulte. C’est cet écart même dont parlent les sightholders.

Un deuxième sight réduit

Le sight 7 est estimé aux environs de 300 millions de dollars. Ceci comprend les marchandises de l’ITO des sightholders, une fois les reports décidés. La De Beers les a informés que, lors du sight 7, ils pouvaient changer d’avis sur les reports et que, après ce sight, ils pourraient réorganiser leur ITO pour le reste de la période, à savoir les six prochains sights.

Le sight était prévu à plus de 200 millions de dollars environ et le reste des achats a concerné certaines des marchandises que les sightholders avaient demandées à reporter, mais pour lesquelles ils avaient changé d’avis.

Généralement, les sightholders n’ont pris que ce dont ils avaient besoin. Ils n’ont accepté que quelques boîtes destinées au marché secondaire. En effet, cette revente sur le marché secondaire entraîne souvent des pertes. Par ailleurs, la peur que les acheteurs ne règlent pas leur dû – qu’ils paient en retard ou pas du tout – nuit aux flux de trésorerie. Les marchandises qui se sont vendues ont souvent profité d’un premium de 5 % avec des crédits de 120 jours.

Enfin, très peu de marchandises hors programme ont été demandées et quasiment aucun Special n’a été proposé. Un initié a affirmé que des Specials avaient été proposés lors du sight sud-africain et que les marchandises étaient jugées onéreuses. Dans l’ensemble, les reports annulés et les marchandises hors programme sont estimés aux environs de 50 à 75 millions de dollars.

[two_third]La De Beers s’efforce de jouer un rôle positif, d’après ce qu’estiment les sightholders. Les prix ont baissé, le volume a été réduit (une fois de plus, de nombreuses boîtes n’ont pas été proposées) et une plus grande flexibilité a été observée en matière d’approvisionnement. Pour couronner le tout, la De Beers a annoncé un projet de campagne générique, qui viendrait s’ajouter à la campagne « A Diamond is Forever » de Forevermark pour les fêtes.[/two_third][one_third_last]

« Une plus grande flexibilité [de la De Beers] a été observée en matière d’approvisionnement. »

[/one_third_last]

Pourtant, le moral des sightholders est au plus bas, ils ne font part d’aucun optimisme pour l’avenir proche et se disent préoccupés par les nombreux défauts de paiement sur le marché, la baisse des prix du taillé et les incertitudes constantes. Les sights ne leur apportent aucun soulagement.

L’aspect financier

Lorsque la crise de l’industrie diamantaire a éclaté, on avait l’impression qu’elle était le résultat d’un fonctionnement interne, isolé des problèmes macro-économiques. Depuis lors, la chute des marchés boursiers chinois et le ralentissement général de l’économie chinoise tirent l’économie mondiale vers le bas. Les cours des matières premières comme le cuivre, le minerai de fer et le pétrole brut baissent depuis de nombreuses longues semaines.

Ceci a-t-il un quelconque impact sur le financement de l’industrie diamantaire ? « Je ne le pense pas », affirme Erik Jens, PDG de la division Clients joaillerie et diamants chez ABN AMRO, le plus grand organisme de financement des diamants. Il y voit en fait un aspect positif : « Cela crée des opportunités, des regroupements par exemple, une possibilité d’innovations. »

Les regroupements dans le secteur intermédiaire ne viennent peut-être pas de sociétés qui se rachètent les unes les autres, mais plutôt du fait que certaines d’entre elles ferment et que d’autres s’insinuent dans le vide qu’elles laissent, une tendance déjà constatée : quelques entreprises ferment en Inde, à Dubaï, en Thaïlande et une autre a mis la clé sous la porte en Israël ces derniers mois.

Lorsqu’on l’interroge sur la tendance à long terme pour l’industrie – baisse de l’offre et hausse de la demande –, Erik Jens ne considère pas que la baisse actuelle en provenance de Chine, par exemple, ait un effet sur le modèle. « Nous assisterons à un ralentissement, mais il fait partie du cycle [économique] normal. La demande continue d’augmenter », explique-t-il.

D’autre part, il continue de réclamer des contrôles plus stricts au sein même de l’industrie et espère « instamment » que les organisations de l’industrie, comme le WDC et la WFDB, appliqueront des contrôles plus stricts, comme la politique « Name & Shame [1] » déjà en place.

Il se plaint également des hauts niveaux d’emprunt, avec en corollaire la question lancinante du rôle joué par les banques indiennes. « Les banques indiennes et chinoises découvrent que l’essentiel est de bien connaître l’industrie. » Après avoir subi de nombreux impairs, il espère qu’« elles agiront plus précautionneusement, [qu’]elles apprendront de leurs erreurs. »

Vendre les excédents de marchandises

Comme on l’a vu ici et parfois dans le passé, après les premiers refus importants qui ont commencé au cours du sight 3 de cette année, la De Beers se reposerait sur un stock important. Cela constituerait une charge financière sérieuse car le coût de l’extraction de ces marchandises perdure mais le flux de trésorerie est absent. Par le passé, notamment pendant la crise financière de 2008, la De Beers a trouvé comment vendre un bon nombre de ces marchandises, sans passer par le système des sights.

À l’époque, beaucoup croyaient fermement que la De Beers avait vendu des marchandises à quelques grands sightholders à prix réduit, soit en appliquant une remise réelle, soit en incluant quelques Specials à un tarif très bas. L’une des raisons qui a motivé cette décision est la confidentialité. La De Beers ne souhaite pas officiellement baisser ses prix et a proposé des marchandises supplémentaires à quelques sociétés avec de bonnes capacités financières, en échange du maintien de leurs privilèges.

Une fois de plus, beaucoup affirment que le minier a vendu un grand nombre de marchandises à quelques sightholders avec une remise importante pendant ou après les sights 5 et 6. On ne connaît ni la quantité de marchandises concernées, ni le montant de la réduction. Toutefois, cette fois-ci, la discrétion n’a pas été au rendez-vous.

On ne sait pas exactement si ces marchandises sont vendues pour être transformées par les acheteurs ou pour être vendues sous forme de brut sur le marché secondaire, avec une remise. Une grande quantité des marchandises ont apparemment été vendues sur le marché secondaire. La De Beers aurait cédé ces marchandises en dessous des prix facturés lors du sight de la semaine dernière, engendrant quelques perturbations, sans compter des attentes de nouvelles baisses de prix.

Des attentes négatives sur le marché

La baisse des prix du brut a fait espérer aux acteurs en aval que les prix du taillé baisseraient eux aussi, un espoir que j’ai entendu chez un grand nombre de personnes. Cette attente n’est pas raisonnable car les prix du brut ont baissé pour s’adapter à la baisse des prix du taillé. Il y a encore beaucoup à faire avant que cela n’arrive.

Ceci dit, les attentes pour le prochain salon de Hong Kong, plus tard ce mois-ci, sont très basses. Preuve en est l’absence de promotions. En règle générale, avant un grand salon, les exposants adressent par e-mail, aux membres du marché, des invitations pour visiter leurs stands et organiser des rendez-vous. Il n’y en a quasiment pas eu cette fois-ci.

Si l’on considère le marché actuel, avec son ambiance morose et son besoin constant de flux de trésorerie, certains négociants pourraient choisir de baisser les prix. Le seul obstacle serait qu’ils comprennent que la De Beers n’a pas l’intention de baisser à nouveau ses prix dans un proche avenir.

Premier semestre d’ALROSA – Chute des ventes

Le 28 août, ALROSA a annoncé que sa production au premier semestre 2015 avait augmenté de 13 %, à 15,9 millions de carats. Le volume des ventes a toutefois baissé de 15 %, à 21,1 millions de carats. Au premier trimestre de l’année, la société a vendu certaines marchandises du stock. Toutefois, au deuxième trimestre, les ventes ont diminué en dessous du niveau de production.

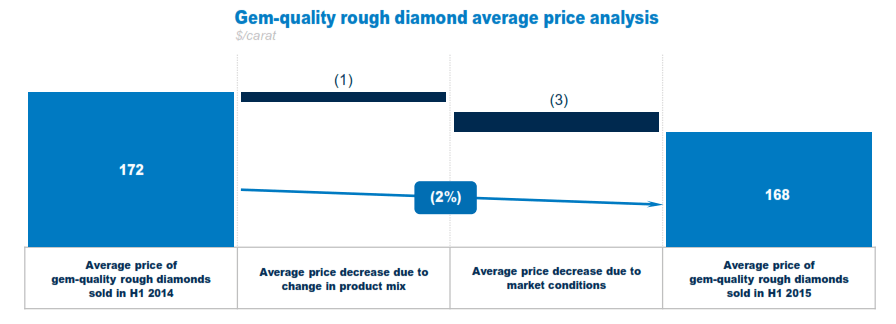

Bien que le minier ait annoncé une brusque hausse de ses revenus, celle-ci a été principalement entraînée par la dépréciation du rouble face au dollar américain. En roubles, les ventes de marchandises de qualité ont progressé de 28 %, ce qui a neutralisé l’effet du taux de change, tandis que le chiffre d’affaires a baissé d’environ 20 %, en raison d’une combinaison entre de faibles volumes et le prix des diamants de qualité vendus pendant la période.

ALROSA a estimé que le prix obtenu pour ses marchandises a baissé de 5 %, du fait des conditions de marché.

La société est confrontée à une hausse des coûts, en particulier pour la main-d’œuvre et l’énergie, d’où la hausse du coût des ventes. Étant donné que la plupart de ses dépenses se font en roubles et que ses revenus sont libellés en dollars, l’affaiblissement du rouble aide ALROSA à améliorer ses résultats a posteriori. Cela ne reflète toutefois pas le marché dans lequel la société évolue.

Retail aux États-Unis : les premiers signes de l’amélioration ?

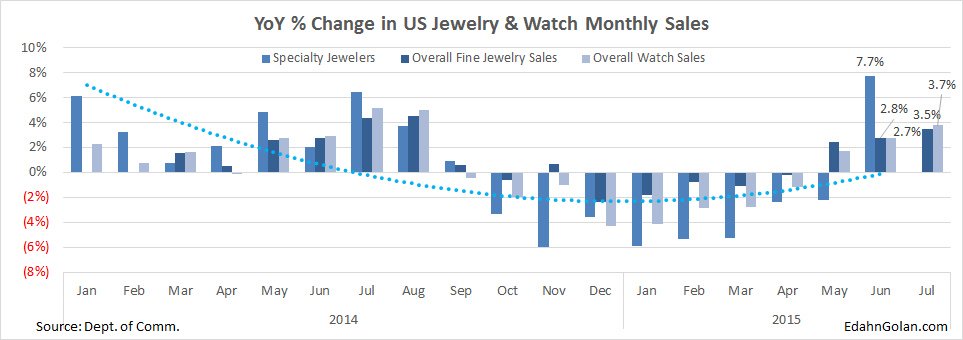

Selon le PDG d’ALROSA, Andrey Zharkov, la société constate « une augmentation stable de la demande de bijoux en diamants aux États-Unis. » Cette déclaration est étayée par un rapport de Signet indiquant que les ventes en magasins comparables étaient en hausse de 4,2 % au deuxième trimestre.

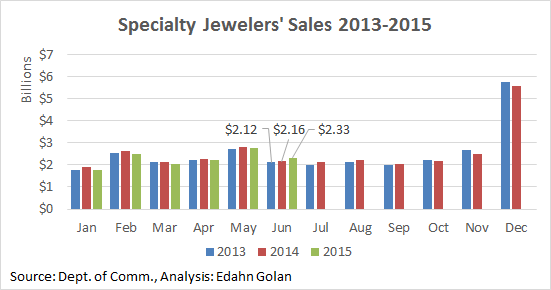

Des rapports contrastés sont publiés sur le marché américain. Selon les chiffres du gouvernement, les ventes des joailliers spécialisés ont augmenté franchement, avec un bond de 7,7 %, tandis que les ventes de bijoux chez d’autres commerçants étaient en baisse d’environ 0,6 % en juin. La tendance est atypique. Ken Gassman, analyste de l’industrie, désigne deux sources supplémentaires, le service des bijoux de marque de LGI Networks et Brain Squad d’InStores<, qui rapportent toutes deux des ventes exceptionnelles en juin chez les joailliers spécialisés.

Il faut noter que les premiers chiffres traduisent une augmentation globale des ventes en juillet. Toutefois, tant que les résultats des joailliers spécialisés ne sont pas connus, nous ne saurons pas comment se sont comportés les détaillants multi-articles de leur côté.

[two_third]À l’inverse, une étude plus approfondie des chiffres de Signet montre que les marques nationales ont profité d’une amélioration de leur activité, tandis que les structures régionales subissaient une baisse. Cela pourrait traduire une tendance plus globale du marché américain : les chaînes se portent bien, alors que les boutiques et les indépendants subissent un revers. Lorsque l’on discute avec des professionnels aux États-Unis, et avec leurs fournisseurs, les réponses apportées permettent d’étayer cet avis.[/two_third][one_third_last]

« N’oubliez pas que la nouvelle tendance consiste à en vouloir plus pour moins cher. »

[/one_third_last]

Tiffany a annoncé une augmentation de 1 % de ses ventes du premier trimestre dans les Amériques et un niveau inchangé pour ses ventes en magasins comparables. Au deuxième trimestre et au premier semestre de l’année, la hausse des ventes aux clients américains a été contrebalancée par une baisse des dépenses des touristes étrangers aux États-Unis.

Comment ces dynamiques contraires – des indépendants qui se portent bien face à des entreprises qui coulent – peuvent-elles coexister ? Tout d’abord, il se pourrait que le gouvernement ajuste ses chiffres, une chose qu’il a déjà faite, et même de façon radicale. Et, surtout, l’activité des détaillants haut-de-gamme, comme Tiffany, et des joailliers indépendants de la guilde est en repli, tandis que les détaillants bon marché et populaires se portent mieux. N’oubliez pas que la nouvelle tendance consiste à en vouloir « plus pour moins cher».

[1] « Dénoncer et condamner »