La situation de l’industrie diamantaire a récemment été qualifiée de « crise ». Dans certains segments, des rumeurs font état « d’absence totale d’activité », ainsi que d’une « demande nulle » pour certaines catégories de diamants.[:] Un représentant d’un grand groupe commercial de fabricants en Inde a récemment affirmé que la « récession » actuelle était « pire que celle de 2008-2009 », concomitante à la crise financière internationale.

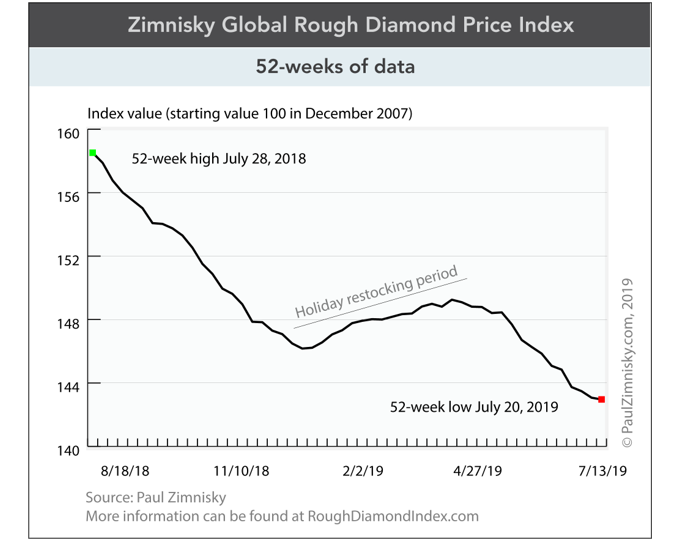

En juin, les ventes de brut de De Beers en dollars étaient en baisse de 17 % depuis le début de l’année par rapport à la même période l’année dernière. Les ventes d’ALROSA (au MICEX : ALRS) sont en recul de 33 %. D’après l’indice international des prix du brut Zimnisky, un intermédiaire pour les changements comparables de l’assortiment de produits international, les diamants bruts ont perdu 2,3 % entre le début de l’année et le 20 juillet et se trouvent actuellement à un plus bas depuis 52 semaines.

À l’heure actuelle, les difficultés de l’industrie sont bien comprises et ont été précisément expliquées : stocks importants dans toute la filière, désendettement continu du secteur intermédiaire, baisse de la disponibilité des crédits pour la fabrication, incertitudes autour de la prolifération des bijoux en diamants synthétiques et humeur morose en aval, en lien avec des facteurs macro-économiques et géopolitiques.

Le 18 juillet, Anglo American (au LES : AAL), la société-mère de De Beers, a réduit ses perspectives de production 2019 à environ 31 millions de carats, alors que la plage avait été précédemment établie entre 31 millions et 33 millions de carats. Toutefois, même en haut de la plage précédente, la production de De Beers était vouée à reculer de plus de 8 % en glissement annuel car l’offre est inévitablement impactée par la fermeture des mines historiques Victor, Voorspoed et Elizabeth Bay. De surcroît, le calendrier de la transition vers une extraction souterraine à Venetia réduit encore les capacités de production cette année.

Bien que l’effet de la baisse des perspectives soit sans conteste négligeable pour une production mondiale estimée à 143 millions de carats cette année, il montre avec insistance que cette industrie continue d’anticiper pour se protéger. Au moment de l’annonce, De Beers a clairement indiqué que la baisse des perspectives était de nature stratégique et qu’elle « répondait aux mauvaises conditions de négoce », puisque la société « continue de produire en fonction de la demande ».

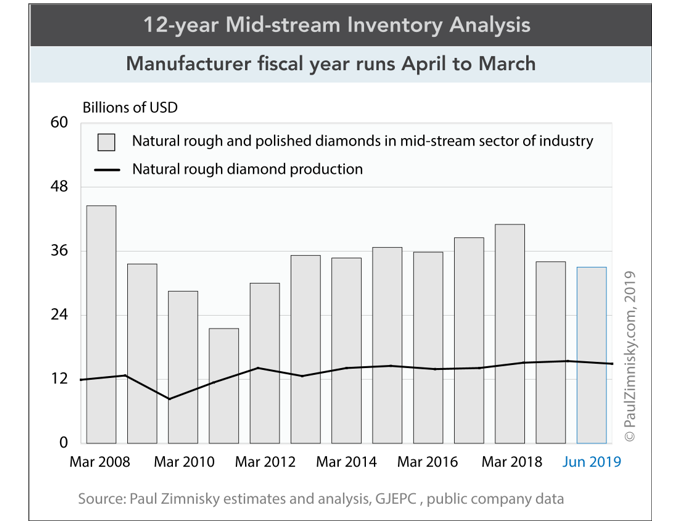

À plus long terme, la production de brut dans le monde devrait baisser de façon incrémentielle, chaque année, jusqu’à au moins 2021. Ces conditions d’approvisionnement devraient être bénéfiques, étant donné l’environnement difficile que connaît actuellement l’industrie. En outre, malgré des craintes quant à la situation du secteur de la fabrication, les stocks de la filière intermédiaire continuent de se modérer en suivant les estimations et se rapprochent de niveaux plus normalisés.

Certes, la future demande mondiale des consommateurs reste incertaine, étant donné le possible effet macro-économique des guerres commerciales, les manifestations à Hong Kong, les tensions avec l’Iran, le Brexit, le mouvement des gilets jaunes en France et les taux d’intérêt négatifs en Europe, etc. Mais la croissance, même si elle n’est pas formidable, semble néanmoins positive. Tiffany & Co (au NYSE : TIF), le plus grand joaillier au monde, un intermédiaire pour le marché international, prévoit une hausse des ventes « inférieure à 5 % » pour l’exercice fiscal clos en janvier 2020.

Les États-Unis, qui représentent le plus gros marché de consommation de l’industrie pour les bijoux en diamants, avec environ 50 % du secteur, continuent de profiter d’un marché boursier à un plus haut historique, ce qui soutient l’humeur des consommateurs, un facteur extrêmement important. Le 16 juillet, le Département américain du commerce a déclaré que les ventes de retail de juin (le retail incluant généralement les bijoux) avaient progressé de 0,4 % en glissement mensuel, un taux supérieur à celui attendu par de nombreux économistes. Depuis le début de l’année, le retail aux États-Unis a pris 3,4 % en glissement annuel.

Même si cela peut paraître contre-intuitif lorsque l’on a lu le paragraphe qui précède, les marchés financiers intègrent une baisse d’au moins 0,25 % des taux de la Fed, prévus à la réunion des 30 et 31 juillet. Il s’agirait de la première baisse des taux d’intérêt aux États-Unis depuis la mi-2007. Il faut noter que, même si une baisse des taux de la Fed va théoriquement stimuler l’économie américaine, cela a tendance à affaiblir le dollar américain, ce qui pourrait profiter à la demande de diamants hors États-Unis, laquelle a été quelque peu freinée ces dernières années par un dollar fort.

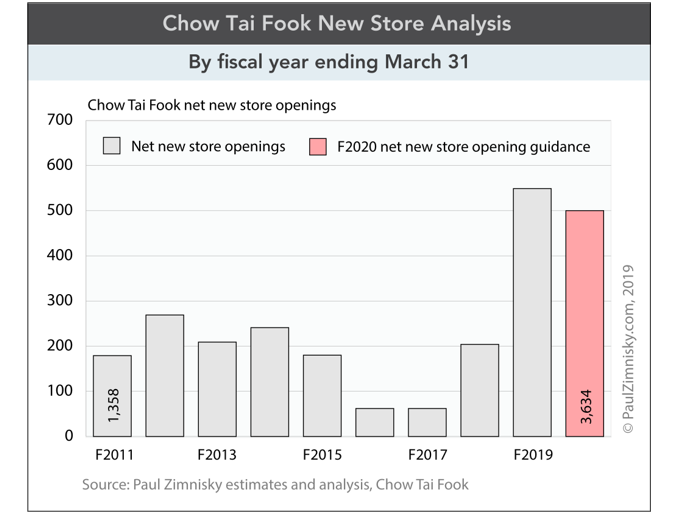

Des développements positifs se font également sentir sur d’autres marchés importants de l’industrie. Chow Tai Fook (au HK : 1929), le plus grand bijoutier de grande Chine, a ouvert 549 nouvelles boutiques au cours de l’exercice fiscal clos le 31 mars, le plus grand nombre d’ouvertures au cours d’un exercice fiscal dans l’histoire de la société, portant le total de ses établissements à 3 134. L’expansion des boutiques traduit la confiance de la société dans l’essor de la consommation de bijoux en Chine dans les années à venir. De plus, le 5 juin, la direction a affirmé : « Nous continuerons à insister sur la pénétration du marché… dans les trois à cinq ans », évoquant des plans d’expansion continue. À court terme, la société pense que les risques géopolitiques seront au moins quelque peu compensés par les mesures d’incitation économique qui s’installent en Chine.

En Inde, un représentant de Forevermark a récemment affirmé que les revenus du marché avaient augmenté de 36 % en glissement annuel au premier semestre 2019. Forevermark est la gamme de bijoux de marque de De Beers, dont les ventes internationales sont estimées à 1 milliard de dollars. L’Inde représenterait à peu près un quart de ses ventes internationales.

Bien que l’humeur globale dans l’industrie soit actuellement désastreuse, les difficultés semblent plutôt ancrées dans un excès de stocks que dans l’absence de demande des consommateurs, ce qui est sans conteste une tâche plus gérable pour l’industrie qu’inversement. Et même si chaque segment vit sa propre catharsis, les problèmes les plus profonds semblent concerner le secteur de la taille, autrement dit la fabrication. Dès lors, l’industrie devient sensible au moindre ralentissement de la demande des consommateurs.

Ceci dit, l’industrie approche certainement des dernières étapes avant de devenir une filière plus efficace, à la suite du désendettement de l’approvisionnement entamé il y a plusieurs années. Les acteurs les plus solides devraient survivre et établir les normes d’une industrie plus simple, fondée sur des bases plus saines que celles de ces dernières années. Peut-être s’agira-t-il de la version de l’industrie diamantaire qui sera le pendant du secteur financier américain après les faillites de Lehman Brothers et Bear Stearns en 2008-2009.