Pendant un peu plus d’une décennie, la filière intermédiaire – qui rassemble des fabricants et des négociants – a servi de réserve pour les stocks du marché et a absorbé une grande part de son risque de crédit. Les fabricants paient comptant l’intégralité du brut, transforment la pierre, puis vendent généralement le taillé à crédit, offrant des conditions de 30 à 60 jours. Et comme il faut parfois de six à neuf mois avant qu’ils récupèrent la mise initiale, ils comptent sur les banques pour financer leurs achats de brut et soutenir leurs opérations.

Or, la crise financière de 2008 a provoqué un changement drastique pour les banques et amené le marché à négocier un nouveau virage. Les prêteurs se sont montrés de plus en plus réticents à prêter au secteur diamantaire, faisant pression sur les fabricants, alors même qu’ils subissaient un niveau de risque supérieur.

Des changements dans le paysage

Jusqu’à présent, De Beers assumait la charge des stocks pour l’industrie en conservant le brut, tandis que les détaillants de bijoux se montraient prêts à acheter des stocks et à les conserver jusqu’à ce qu’ils soient vendus, explique Varda Shine, conseillère pour l’industrie et ancienne dirigeante de De Beers. Toutefois, deux choses sont venues transformer ce paysage du financement. À la fin des années 90, se rappelle-t-elle, de nombreux détaillants ont signé des accords de consignation avec des fournisseurs de diamants, obligeant les négociants à détenir davantage de stocks. Puis, au début des années 2000, De Beers a vendu son stock de brut pour tenter de faire tomber son monopole, transférant davantage de pierres aux fabricants.

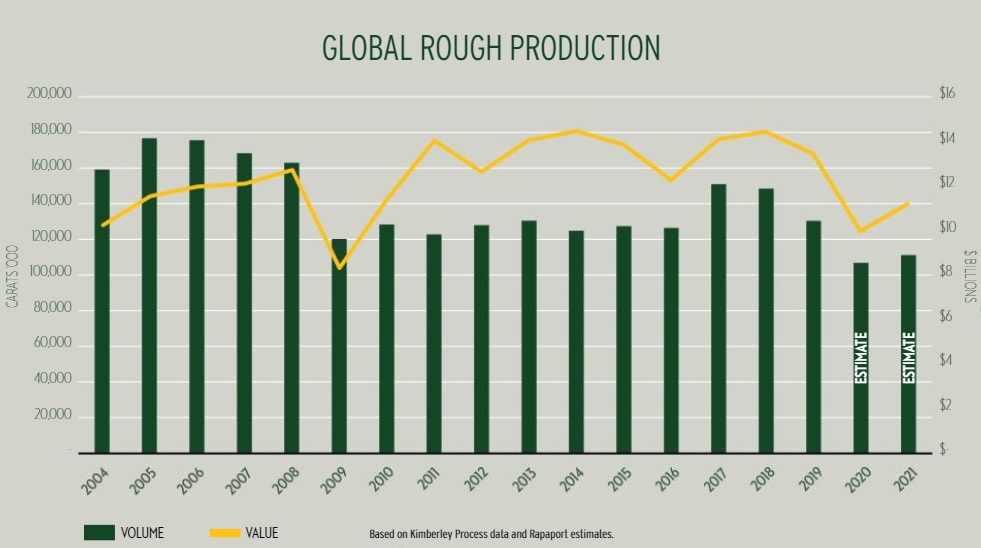

Après la crise de 2008, les besoins de stocks des détaillants ont encore baissé et la production mondiale de brut a chuté pour s’adapter au recul de la demande. Dans le même temps, De Beers a accentué ses efforts de branding et a de nouveau évité de cumuler des stocks en se débarrassant des mines peu rentables.

Par ailleurs, les membres de la génération Y apparaissaient comme les principaux clients pour les bagues de fiançailles. Les habitudes et les goûts des consommateurs commençaient à changer et les détaillants se montraient plus sélectifs dans les marchandises à conserver. La demande de bijoux en diamants stagnait, puisqu’il n’existait pas de marketing générique pour toute l’industrie et parce que de nouveaux produits de luxe du segment technologique cherchaient à gagner des parts des porte-monnaie des acheteurs. Les détaillants évitaient de conserver trop de stocks, après avoir été piégés avec des excédents qui avaient perdu de leur valeur lors de la récession de 2008.

Parallèlement, la crise financière a incité les banques à relever leurs exigences de conformité par le biais des accords de Bâle, une réglementation destinée à réduire les risques du prêt. Les sociétés disposant de faibles marges et manquant de transparence – des caractéristiques habituelles dans le monde diamantaire – ont perdu de leur attrait auprès des banques.

Pressurer la filière intermédiaire

Tous ces événements ont donné lieu à une véritable tempête pour la filière intermédiaire. Il a fallu se servir dans les stocks de l’industrie pour satisfaire en juste-à-temps les besoins des détaillants et les commandes en consignation toujours plus importantes, tout en resserrant les opérations pour apaiser les banques.

Bien entendu, toutes les banques n’ont pas suivi. Le marché en Inde avait accès au financement qui manquait dans les autres centres. De nombreuses banques non spécialisées du pays ont profité des incitations du gouvernement visant à soutenir les exportations. Les prêteurs pouvaient obtenir de meilleurs taux d’intérêt s’ils attribuaient un certain pourcentage de leurs prêts aux exportations. L’une des façons d’atteindre ces objectifs plus rapidement consistait à financer des livraisons de diamants de grande valeur. Le terrain de jeu est devenu inégal : alors que les sociétés en Belgique, en Israël et aux États-Unis subissaient les pressions de leurs prêteurs, les sociétés en Inde disposaient du financement pour acheter du brut, ce qui a aidé à renforcer la position du pays, celle du plus grand centre de fabrication au monde.

L’excès de financement a entraîné un excès de stocks et des prix impossibles à tenir pour le brut dans la durée. Les miniers ont continué à forcer le brut sur le marché, à des prix sans cesse croissants, et les fabricants ont continué d’acheter, alors même que les tarifs du taillé s’abaissaient. Des corrections se produisaient de temps à autre pour le brut mais le cycle repartait inévitablement. Lors du tout dernier cycle, en 2017, trois nouvelles mines sont entrées en service, rajoutant de 6 millions à 7 millions de carats à la production mondiale annuelle. Les stocks de taillé de la filière intermédiaire ont ensuite augmenté, jusqu’à ce que le marché ne puisse plus supporter des niveaux aussi élevés et des marges bénéficiaires aussi basses, voire inexistantes. L’offre de taillé a atteint un pic en 2019 et les prix ont poursuivi leur spirale descendante sur le long terme.

Une situation plus saine

C’est ainsi que le marché a entamé l’année 2020. Les prix du brut avaient déjà commencé à se corriger et l’industrie prévoyait de nouvelles baisses avant même que la pandémie ne démarre. Toutefois, la Covid-19 a aidé l’industrie à retrouver son équilibre. Lors des confinements du deuxième trimestre 2020, le marché du brut s’est figé tandis que les ventes de taillé ont été maintenues grâce aux transactions en ligne, permettant à la filière intermédiaire de réduire ses stocks.

Pourtant, comme en 2008, la crise a accéléré un changement fondamental du mode de fonctionnement de l’activité, fixant les conditions pour de nouveaux ajustements des stocks dans la filière intermédiaire. Cette fois-ci, c’est la génération Z qui est apparue comme force motrice du marché, orientée vers l’écologie et la neutralité du genre des bijoux. Les consommateurs se préoccupent de plus en plus de développement durable et se montrent ultra-conscients des tendances en ligne. Les bijoutiers sont ainsi incités à se montrer sélectifs dans leur approvisionnement et plus réfléchis à propos des collections qu’ils exposent. Par ailleurs, la révolution numérique donne le pouvoir aux détaillants de vendre plus, tout en détenant encore moins de stocks.

Les miniers, quant à eux, ont opté pour une baisse de l’offre plutôt que pour une baisse des prix. Cette politique devrait être maintenue car le recul de production de brut mondial, induit par la pandémie, établit désormais la référence plancher pour les temps à venir. Les miniers s’efforcent également de fournir en fonction de la demande, ce qui devrait limiter les excès de marchandises en circulation. Les prix du brut pourraient monter dans ce contexte d’offre restreinte.

Based on Kimberley Process data and Rapaport estimates.

Based on Kimberley Process data and Rapaport estimates.

Tout cela pourrait faire pression sur la filière intermédiaire à long terme. Les fournisseurs de taillé continueront de supporter la charge des stocks, alors même que leurs coûts augmentent. Mais ils sont plus à même d’aborder cette difficulté car les financements ont commencé à basculer en 2008, ce qui s’est intensifié pendant la crise de la Covid-19. La baisse du financement bancaire devrait heureusement permettre de continuer à surveiller les prix du brut et d’aboutir à un marché plus rentable à l’avenir.