Le marché du brut se montre dynamique après une énième hausse de prix de De Beers, qui en a rendus plus d’un dubitatifs. Les marchandises se vendent avec des premiums confortables sur le marché secondaire – des pourcentages à deux chiffres dans certaines catégories – tandis que les fabricants continuent d’accélérer la production après les interruptions dues au coronavirus l’année dernière.

De Beers a relevé ses prix d’environ 5 % en moyenne lors du sight de juillet, une information que Rapaport News a été le premier à relayer. La hausse a été la cinquième de la société en huit mois. ALROSA a engagé des mesures similaires au mois de juin et l’on s’attend à ce que les prix augmentent encore lors de la vente de juillet.

Les miniers n’ont fait aucun commentaire sur les prix. Ils pourraient justifier les augmentations en évoquant plusieurs facteurs. Ils pourraient dire que la demande de taillé est solide, soutenue par de bonnes ventes au retail. Ils pourraient aussi se tourner du côté du circuit en pleine effervescence des enchères et des tenders, ainsi que vers l’activité sur le marché secondaire du brut.

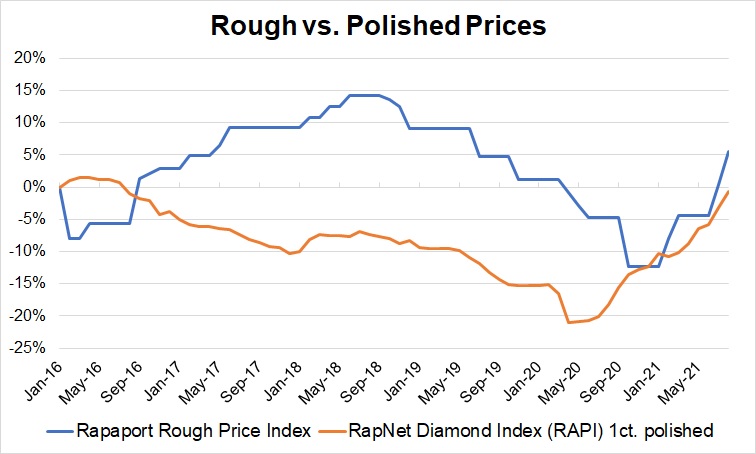

En effet, les prix du taillé ont pris 11 % depuis le début de l’année, comme l’a mesuré l’indice RapNet (RAPI™) pour les diamants de 1 carat. Quant aux maisons de tenders de brut, elles ont assisté à des hausses allant jusqu’à 20 % en juin par rapport à avril.

Cela pourrait justifier les hausses à court terme. Toutefois, les augmentations de prix pèseront sur le marché à long terme. Les mesures imposent déjà des pressions sur les marges des fabricants, comme l’a souligné un banquier indien dans une conversation jeudi 15 juillet. Les prix du brut de l’offre principale de De Beers et d’ALROSA ont augmenté de 20 % depuis le début de l’année, contre 11 % pour le taillé, d’après des estimations de Rapaport.

Les miniers pourraient aussi considérer la dynamique d’un point de vue plus large, comme nous le faisons tous. Le marché est toujours entraîné par quatre forces majeures : les liquidités, l’offre, la demande et les attentes.

On a le sentiment que les prêteurs ont augmenté leur exposition à l’industrie depuis le début de l’année, en injectant davantage de liquidités pour acheter du brut, même si le banquier auquel nous avons parlé a souligné que ses crédits restent raisonnables. Indépendamment des banques, la filière intermédiaire génère de la rentabilité à l’issue de la crise du coronavirus, et reçoit des liquidités satisfaisantes puisque les fabricants et les négociants vendent des excès de stocks de taillé, alors que les achats de brut ont été gelés pendant un certain temps en 2020.

Conséquence surprenante de la pandémie : le crédit était plus disponible que la demande début 2021 (voir l’article Les banques et les diamants dans le numéro d’avril de Rapaport Magazine). La crainte alors était que les excès de liquidités ne provoquent un achat de brut des plus exubérants.

C’est d’ailleurs ce que nous constatons actuellement. Les fabricants acceptent de payer les prix élevés demandés par De Beers, ALROSA et lors des tenders et sur les marchés secondaires car ils ont l’argent pour le faire.

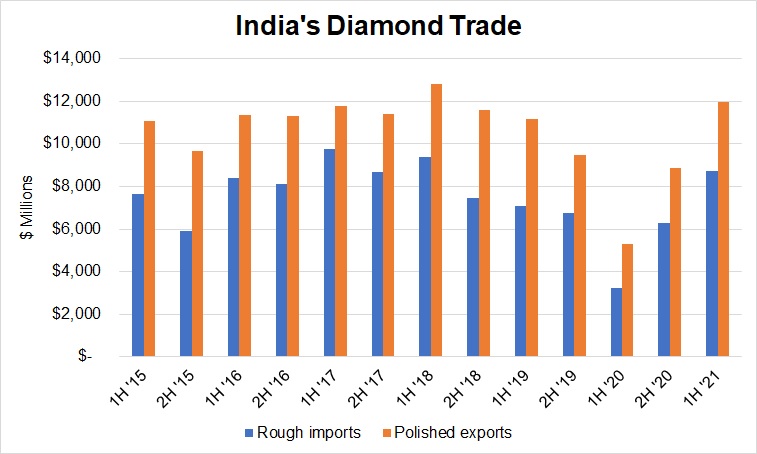

Il faut dire également qu’ils ont tout simplement besoin des marchandises. Les restrictions de la Covid-19 ont obligé les fabricants indiens à limiter leurs opérations et la chaîne d’approvisionnement se retrouve bloquée en raison des retards constants au Gemological Institute of America (GIA). Ceci dit, les exportations de taillé de l’Inde ont atteint 11,98 milliards de dollars au premier semestre, dépassant les niveaux d’avant la pandémie, à +7 % par rapport aux six premiers mois de 2019. Les importations de brut du pays ont augmenté de 24 % pour la même période sur deux années, à 8,74 milliards de dollars.

Entre-temps, la demande de taillé est propulsée par un rebond solide du retail aux États-Unis et en Chine. Beaucoup s’attendent à ce que ce rythme se maintienne au second semestre tandis que les joailliers se préparent à la saison des fêtes. La confiance des consommateurs américains augmente, renforcée par les chèques de relance du gouvernement et le retour des fêtes et des occasions d’offrir des cadeaux, qui avaient été supprimées pendant la pandémie.

Les diamantaires continuent d’annoncer des pénuries sur le marché du taillé, notamment pour les marchandises de 1 à 2 carats. Les stocks sur RapNet augmentent depuis le début de l’année pour les diamants de 0,30 à 0,89 carats mais se stabilisent à des niveaux relativement bas pour les marchandises plus grosses.

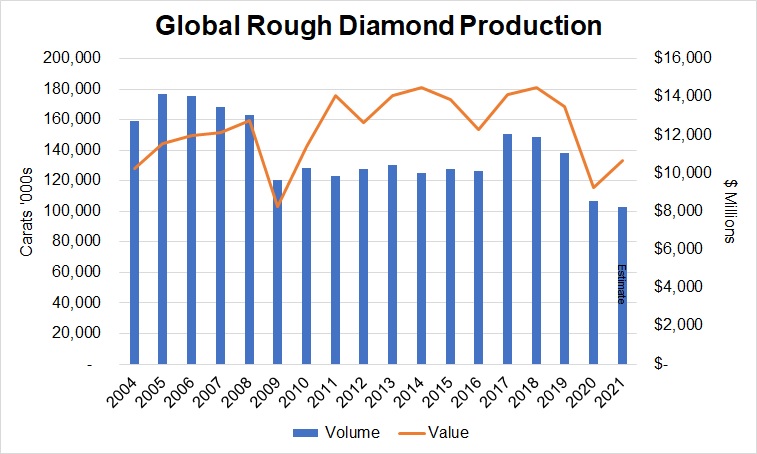

Les stocks augmenteront peut-être à un rythme plus rapide à mesure que le GIA débloquera plus de taillé dans les mois à venir. Il semble toutefois que les sociétés minières prennent soin de ne pas inonder le marché. Les plans de production paraissent prudents si l’on considère le niveau de la demande et la fermeture de la mine Argyle l’année dernière, qui a supprimé de gros volumes de brut du marché. Nous pensons que le volume de production mondial baissera d’environ 4 % en 2021 par rapport aux plus bas de l’année dernière, d’après les prévisions des six grands miniers.

L’année dernière, De Beers et ALROSA, qui représentent ensemble près de la moitié du volume de l’offre mondiale, ont adopté une stratégie visant à vendre moins, mais plus cher. Ils n’ont abaissé les prix qu’autour du mois d’août, lors du retour de la demande, même si la récession avait commencé en mars. Cela a aidé le marché à se reprendre après la crise mais a également permis à ces miniers de réaliser des hausses régulières depuis lors – soit cinq en huit mois.

Ils appliquent maintenant une stratégie consistant à limiter l’offre pour renforcer la valeur.

Ce qui nous amène au dernier facteur qui motive la hausse : les attentes. Les fournisseurs de taillé essaient déjà de relever les prix pour couvrir les coûts du brut. Les fabricants doivent payer le brut plus cher car ils s’attendent à ce que les prix du taillé montent.

Cela devrait mettre la puce à l’oreille de l’industrie, montrant que le marché vire de nouveau vers un système dirigé par l’offre.

Incertains de pouvoir revendre les marchandises à profit, les négociants plus avisés ont hésité à acheter. Les plus intelligents adaptent leurs attentes face aux hausses du marché du taillé mais beaucoup surfent sur la vague.

Le dilemme sera de savoir si le sentiment d’optimisme et les attentes entraînent les prix vers des niveaux non soutenables. Les reprises brusques que nous avons déjà connues laissent penser que le marché se dirige dans cette direction. Rien ne dure éternellement et les miniers profitent pleinement de l’optimisme ambiant pour essayer d’optimiser les bénéfices, pendant qu’ils le peuvent. Ce faisant, ils augmentent les attentes – et les prix – au-delà de ce que peut se permettre l’industrie.