Le recul de l’extraction de diamants peut être attribué aux conditions du marché, mais également traduire le manque de perspectives vis-à-vis des nouvelles mines.

Les miniers retardent leurs ventes et revoient leurs plans de production, face à un marché morose.

« Nous avons décidé d’anticiper et de reporter le prochain tender d’août-septembre de la production sud-africaine, l’objectif étant de soutenir les grands producteurs qui ont choisi de limiter l’offre dans cette période morose », a déclaré Petra Diamonds dans un communiqué du 6 août.

Pourtant, Petra n’était pas la première société minière à restreindre son offre au cours du cycle commercial actuel. En effet, De Beers a autorisé ses sightholders à refuser une plus grande partie de leurs attributions et relevé le seuil des rachats lors du sight de juillet. Le minier a également regroupé ses sights d’août et d’octobre en une même vente, qui se tiendra en septembre, juste avant les fêtes de Diwali.

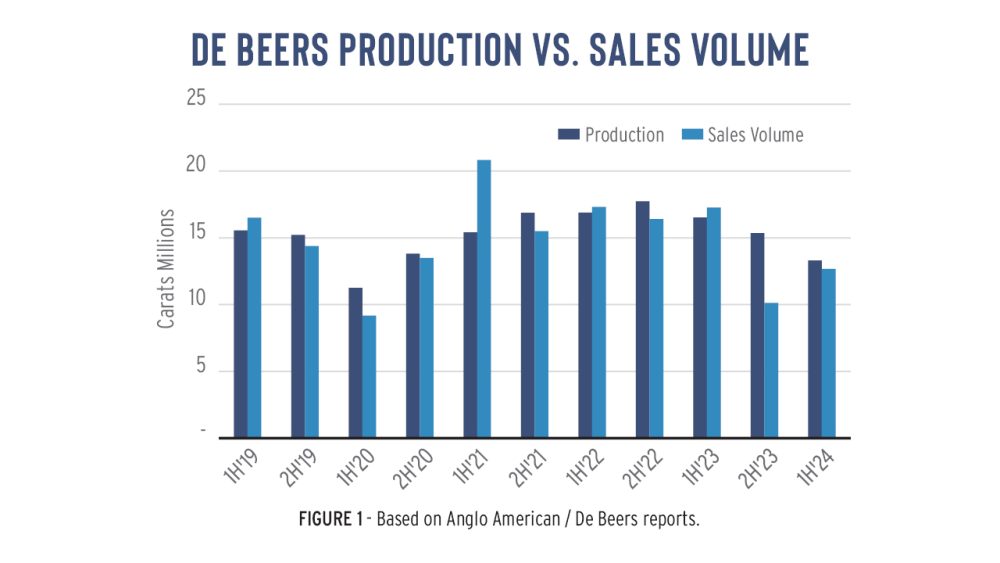

Autrement dit, les ventes de De Beers sont inférieures aux prévisions. Déjà, ses ventes de brut avaient chuté de 22 % en glissement annuel, à 1,95 milliard de dollars, au premier semestre 2024 et les volumes avaient été réduits de 26 %, à 12,7 millions de carats, d’après les déclarations de la société en juillet. Son indice des prix du brut a baissé de 20 %.

De Beers continue d’accumuler des stocks, la production ayant dépassé les ventes d’environ 624 000 carats au premier semestre. Ses réserves étaient déjà considérables au début de l’année, estimées à 1,7 milliard de dollars fin 2023, a révélé son PDG Al Cook.

Non contente d’autoriser ses sightholders à acheter moins, De Beers a également réduit son programme de production pour l’année. Elle prévoit désormais d’extraire entre 23 et 26 millions de carats en 2024, au lieu des 26 à 29 millions de carats prévus. Le minier avait extrait 31,8 millions de carats en 2023.

Des plus bas historiques

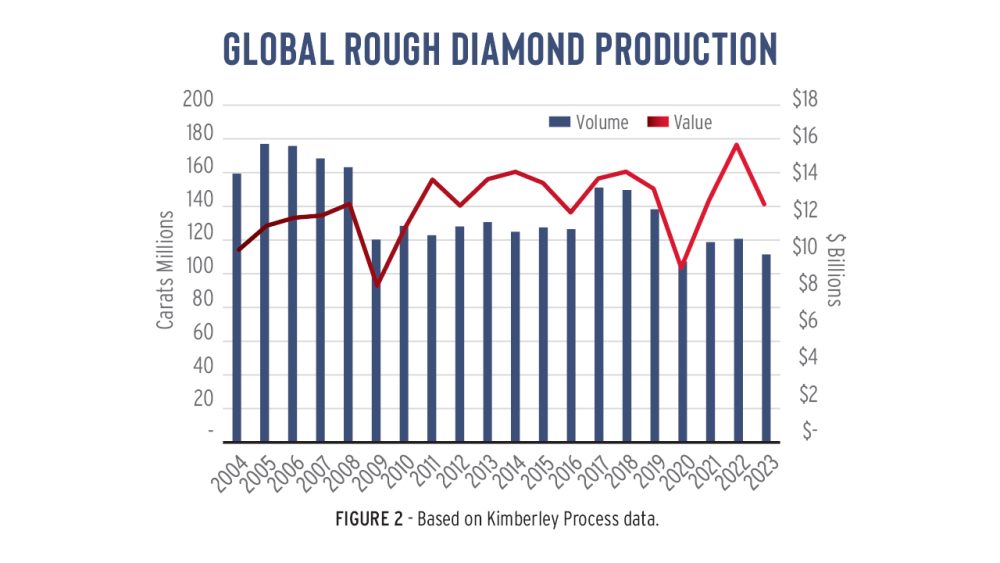

Conséquence de cette initiative de De Beers, la production mondiale est sur le point de reculer davantage en 2024, après avoir déjà atteint des plus bas historiques l’année dernière.

En 2023, la production totale a reculé de 8 %, à 111,5 millions de carats, d’après des chiffres publiés par le Kimberley Process (KP) début juillet. Ce niveau est le plus bas enregistré depuis que l’organisation a commencé à publier des données, il y a environ 20 ans – exception faite, évidemment, de 2020, année de l’épidémie de Covid-19 au cours de laquelle les mines ont dû fermer. En valeur, la production a perdu 20 %, tombant à 12,73 milliards de dollars, le prix moyen ayant diminué de 14 %, à 114 dollars par carat.

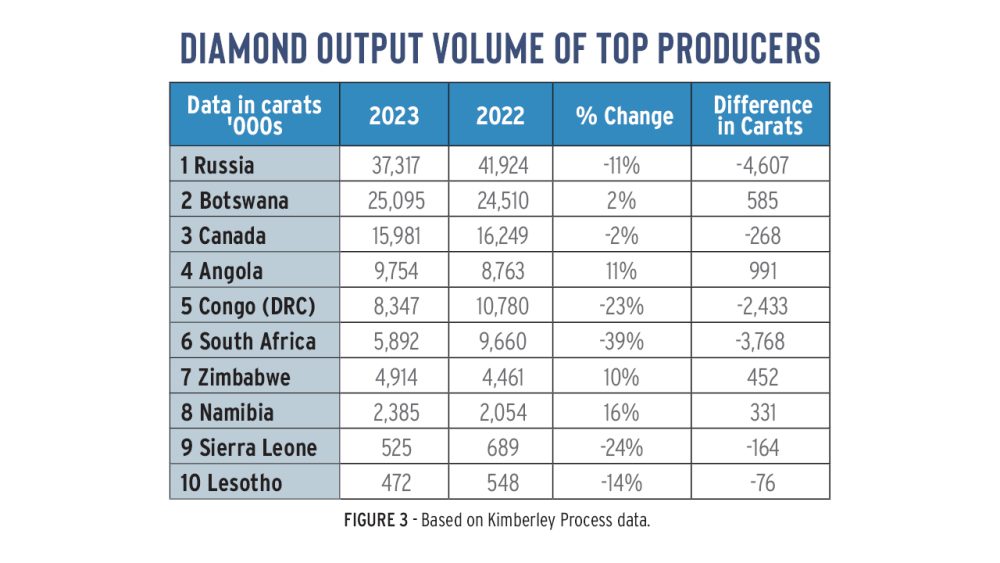

Les principaux responsables de cette baisse ont été la Russie, l’Afrique du Sud et la République démocratique du Congo (RDC). La production russe a reculé de 11 %, ce qui représente 4,6 millions de carats, alors même que le pays est classé au premier rang des producteurs en termes de volume et de valeur. La production de l’Afrique du Sud a été de 3,8 millions de carats, en-deçà des niveaux de 2022. Quant à la RDC – qui extrait du brut de faible valeur –, sa production a baissé de 2,4 millions de carats.

Les informations relatives aux projets d’extraction de diamants de Russie ont été restreintes depuis le début de la guerre en Ukraine. Les données du KP ont révélé que le pays a exporté 87 % de sa production, malgré les sanctions imposées à ses diamants. Ce chiffre est légèrement inférieur à sa moyenne annuelle d’exportations de ces 20 dernières années, à savoir 92 %.

L’Afrique du Sud a été défavorisée par des facteurs opérationnels, liés aux baisses prévues dans le gisement Venetia, propriété de De Beers, au cours de sa transition vers une extraction souterraine.

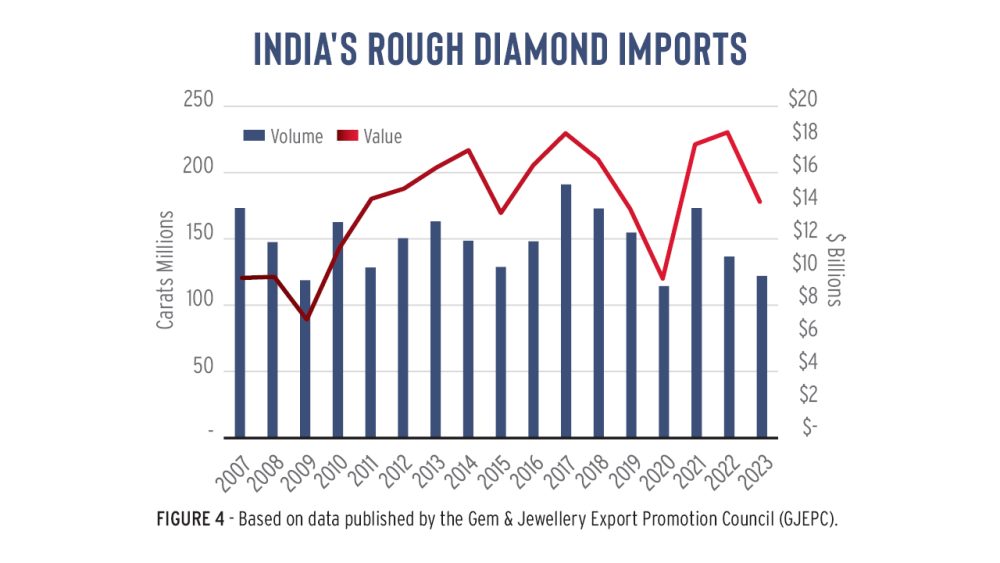

Malgré tout cela, le recul global de l’offre traduit le marasme de la demande, apparu dès 2023. Les importations de brut de l’Inde, qui assure la grande majorité de la taille des diamants, ont perdu 11 % en volume et 23 % en valeur, d’après des données compilées par le Gem & Jewellery Export Promotion Council (GJEPC).

L’année 2023 ayant débuté avec des stocks importants, les fabricants ont freiné leurs achats de diamants bruts lors des premiers mois. Face à une filière totalement surchargée, ils n’ont pas été les seuls. Les joailliers, tailleurs et négociants avaient acquis des marchandises sans retenue lors des années de boom post-Covid, c’est-à-dire en 2021 et 2022. Au moment où le marché a ralenti, ils ont pris la décision de juguler leurs achats.

Une demande atone

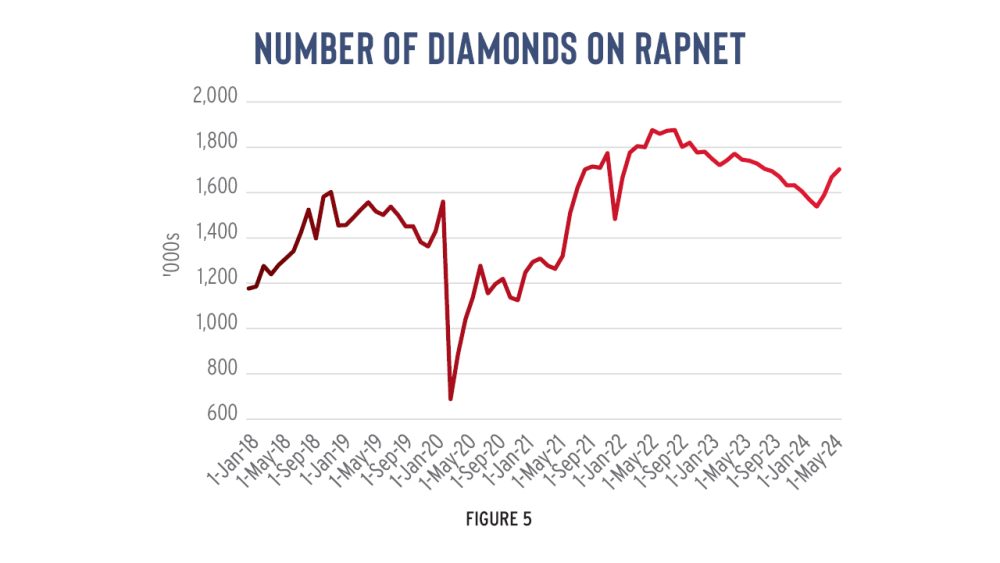

La prudence des acheteurs a perduré en 2024, au vu notamment de la demande du retail toujours morose et de tailleurs qui continuent de détenir d’importants stocks de taillé. La quantité de marchandises cotées sur RapNet atteint des records. Au mois d’août, elle dépassait de 4 % les niveaux enregistrés au début de l’année.

Les tailleurs se refusent à acheter du brut, ce qui incite les miniers à reporter leurs ventes. Contrairement à 2023, où la production avait pâti des circonstances particulières en Russie et des facteurs opérationnels en Afrique du Sud, cette année, les miniers font preuve de prudence face à un marché fragile.

« Nos perspectives de production ont été révisées pour 2024. […] L’entreprise a décidé de réagir face à une longue période de faible demande et à des stocks supérieurs à la normale dans la filière intermédiaire, mais aussi de surveiller les fonds de roulement », a expliqué De Beers.

Le marché espère que cette auto-discipline, coordonnée à une reprise de la demande pour les fêtes, aidera à stabiliser le marché et à soutenir les prix plus tard dans l’année, a souligné Petra Diamonds.

Le minier n’a pas tort de reporter son attention sur la demande, puisque les fêtes vont provoquer l’élan saisonnier habituel. L’industrie reconnaît toutefois qu’elle doit stimuler le désir des consommateurs pour les diamants, afin de résoudre ses problèmes liés à l’offre.

Une reprise en U

Chez les détaillants, les ventes de bijoux en diamants stagnent.

Les consommateurs chinois se montrent frileux face au ralentissement économique du pays. De leur côté, les consommateurs américains restreignent leur budget après la forte inflation depuis trois ans. Seul le retail en Inde affiche des signes de croissance et d’optimisme pour le secteur. Dans le même temps, les diamants synthétiques ont grignoté des parts de marché, infligeant une perte de revenus d’environ 7 milliards de dollars au marché des diamants naturels en 2023, a estimé De Beers dans une présentation en mai.

Afin d’encourager la demande, De Beers s’est associée à Signet Jewelers pour faire la promotion des bijoux en diamants naturels aux États-Unis, avant la saison des fêtes. La société minière a conclu un accord du même ordre avec Chow Tai Fook pour la Chine et a engagé des pourparlers avec le GJEPC afin de mieux faire connaître les diamants naturels en Inde.

Le Natural Diamond Council (NDC) a, quant à lui, lancé sa campagne « Real. Rare. Responsible. », mettant en lumière les diamants des Territoires du Nord-Ouest du Canada, dont la production va augmenter au second semestre.

Pourtant, les conditions actuelles, qui sont celles d’un marché atone, devraient se maintenir à moyen terme. Al Cook, le PDG de De Beers, a souligné à de nombreuses occasions que la reprise suivrait une trajectoire en U, et non en V. S’il fallait déchiffrer son message, gageons qu’il annonce que le marché restera en berne.

De nouveaux standards

Il faut donc s’attendre à ce que les sociétés minières limitent leur production dans un avenir proche. Par ailleurs, plusieurs grandes mines approchent de leur fin de vie, comme Diavik, au Canada, dont la production commerciale devrait cesser en 2026.

En outre, plusieurs petites structures ont été mises à l’arrêt en raison de la récession. La mine Renard au Canada est l’exemple le plus frappant d’une structure qui n’a pas résisté au ralentissement du marché – un exemple parmi tant d’autres. Parallèlement, très peu de mines entrent en service. L’Angola est sans doute la région la plus prometteuse, voire la seule, pour la prospection de nouvelles mines.

Confrontées à l’augmentation des coûts, les sociétés minières préfèrent également réduire l’offre plutôt que de baisser leurs prix, dans le but de maintenir la valeur de leurs ventes au-dessus d’un certain seuil. Le cas est particulièrement vrai pour De Beers, compte tenu de l’ampleur de ses opérations et de son volume de production.

Cela laisse à De Beers, comme à tous les acteurs du secteur de l’extraction, une marge de manœuvre au niveau de la production en attendant que la demande reprenne. L’embellie devra toutefois être importante pour que les mines mises en sommeil redeviennent viables.

L’extraction n’est pas près de repartir. Les plus bas historiques, qui apparaissent clairement dans les données du KP pour 2023, constituent un nouveau point de référence pour la production de diamants. Dans les conditions actuelles du marché, les chiffres devraient encore reculer.