Le secteur de l’extraction diamantaire est sous pression avec des niveaux de production très élevés à une période où les ventes de brut s’effondrent et où la demande de taillé est faible. [:]Les principales sociétés minières détiennent des stocks au-dessus de la moyenne qu’elles promettent de mettre en vente lentement pour tenter d’éviter l’engorgement du marché, en difficulté face au ralentissement actuel.

S’il y a bien une chose dont l’industrie a besoin maintenant, c’est d’une approche mesurée pour la mise en vente de brut, à des prix qui reflètent la demande de taillé, afin de s’assurer de la stabilité et de la rentabilité des fabricants et des négociants de brut.

Il semble que les sociétés minières envisagent l’exercice avec prudence, même si la demande de brut a connu un pic en janvier et a été solide en février. « Nous vendons à nos clients ce qu’ils veulent et ce dont ils ont besoin plutôt que de faire quoi que ce soit qui ne servirait pas au mieux nos intérêts ou ceux du secteur », a récemment déclaré à la société Bloomberg Gareth Mostyn, directeur de la stratégie de la De Beers. « L’essentiel est de renforcer la confiance des clients tout au long de l’année 2016. »

Cependant, le brut détenu par les sociétés minières dans leurs chambres fortes pose encore quelques problèmes. Après tout, le ralentissement actuel découle d’une offre excédentaire en taillé, étant donné que les fabricants ont acheté le brut à des prix plus élevés en 2014 pour satisfaire la demande chinoise qui ne s’est pas concrétisée. Comme les stocks de taillé diminuent à présent, on assiste à une montée en puissance du stock de brut dans le secteur de l’extraction, étant donné que les majors retiennent l’offre pour s’aligner sur la demande plus faible.

ALROSA, Rio Tinto en hausse

Dès lors, la question est de savoir ce que font les sociétés minières du brut invendu et si la production doit être freinée. Cette question n’est pas simple, dans la mesure où de nombreux facteurs sont pris en compte, notamment par les majors.

Par exemple, la période actuelle pourrait être propice à l’exploitation d’une mine, étant donné que les coûts de production sont plus bas en raison de la baisse des frais de gasoil et des taux de change favorables en Afrique du Sud et en Russie. Le gouvernement du Botswana qui détient 15 % de la De Beers et a une co-entreprise avec la société Debswana au sein de sa division minière, pourrait maintenir certains niveaux de production, étant donné que la production de diamants est un facteur important dans le calcul de la croissance de son produit intérieur brut (PIB).

Aussi, la structure de la De Beers est telle que sa division des ventes achète les diamants à sa division minière, en fonction de la demande des sightholders. Par conséquent, le stock en vrac de la De Beers est plus susceptible d’être détenu par Debswana et n’est pas immédiatement disponible auprès de son unité Global Sightholder Sales.

Pourtant, la De Beers était la seule parmi les trois premières sociétés minières à avoir réduit sa production pour s’aligner sur la baisse de la demande en 2015. La société a par ailleurs ajusté ses perspectives pour 2016. ALROSA et Rio Tinto ont toutes deux enregistré des hausses de production l’année dernière et devraient connaître une nouvelle hausse de leur production cette année.

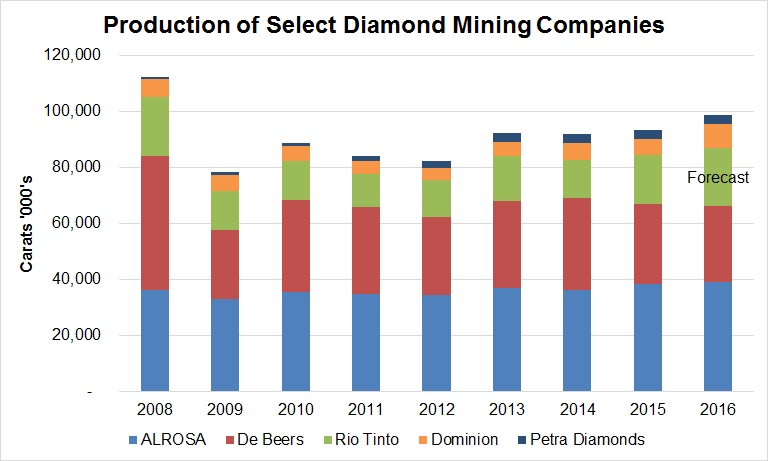

L’ensemble de la production d’ALROSA, de De Beers, de Rio Tinto, de Dominion Diamond Corp. et de Petra Diamonds (qui représentent environ 75 pour cent du volume de production mondiale) a augmenté de 2 pour cent en 2015 et devrait augmenter de 6 pour cent environ en 2016 (voir le graphique).

Production de certaines sociétés d’extraction diamantaires

Selon le volume de production indiqué par les sociétés respectives et leurs perspectives pour 2016.

Des projets en cours

Une telle croissance est sans doute inévitable puisqu’elle est portée par des projets d’expansion et de nouveaux développements qui sont en cours depuis des années.

La De Beers a investi des milliards de dollars dans le programme Cut-8 dans la mine de Jwaneng au Botswana, dans le projet souterrain de la mine de Venetia en Afrique du Sud et dans le développement de la mine de Gahcho Kué au Canada.

Tandis que ces projets assureront la viabilité du portefeuille de la De Beers sur le long terme, à court terme, la société planifie une production de 26 à 28 millions de carats en 2016, contre 28,7 millions de carats l’année dernière. Pour diminuer sa production, la société a fermé la mine de Snap Lake au Canada, mis en état d’entretien et de maintenance la mine de Damtshaa au Botswana, réduit le traitement de ses résidus à Venetia et vendu les mines de Kimberley à Ekapa Minerals.

La De Beers continue à mettre davantage l’accent sur ce qu’elle considère comme des projets de valeur plutôt que de maintenir des volumes élevés. En revanche, ALROSA s’appuie sur la quantité pour stimuler la croissance et est par conséquent réticente à réduire sa production. La direction a noté que le ralentissement des opérations d’extraction était trop coûteux et serait pris en compte uniquement si la demande tombait en dessous d’un certain niveau et s’il n’était plus rentable d’exploiter une quelconque mine sur le long terme.

Ce jour n’est pas encore arrivé, étant donné que la société a choisi d’augmenter son stock plutôt que d’assumer les frais de la baisse de production. La direction a annoncé en septembre que son stock de plus de 20 millions de carats correspondait au double du niveau normal et valait plus de 2 milliards de dollars à ce moment-là. Il est prévu que ce stock soit ajouté à celui du quatrième trimestre, quand la demande et les ventes ont encore chuté alors que la production se poursuivait sans interruption.

Au cours de l’année difficile qu’a été 2015, la production d’ALROSA a augmenté de 6 pour cent et a atteint 38,3 millions de carats, alors que la société prévoit de produire 39 millions de carats cette année. Elle a ouvert la mine de Botuobinskaya qui a ajouté presque 1 million de carats au total. La croissance a également été stimulée par une augmentation significative dans la cheminée de Karpinskogo-1 et par l’augmentation de l’extraction souterraine dans la mine emblématique de Mir.

Les sociétés minières ne font pas la différence

Cependant, la production qui a connu la plus forte croissance a été enregistrée chez Rio Tinto. Elle a en effet augmenté de 25 pour cent et a atteint 17,4 millions de carats en 2015. Elle a été influencée par un pic de production dans la mine d’Argyle après être passée d’une exploitation à ciel ouvert à une exploitation souterraine en 2013. Rio Tinto prévoit d’augmenter la production de 21 pour cent et d’atteindre 21 millions de carats cette année, ce qui, notons-le, est en dessous des précédentes prévisions.

Il n’est pas certain que Rio Tinto puisse vendre toute sa production, étant donné que la société n’indique pas ses volumes de vente ou le niveau de ses stocks de diamants. Comme la De Beers et ALROSA, Rio Tinto vend la plupart de son brut via des contrats à long terme ; ce qui permet à la De Beers et à ALROSA d’introduire une certaine flexibilité au niveau de leur offre, dans la mesure où les fabricants ont refusé des marchandises au second semestre 2015.

Rio Tinto dispose à présent d’un volume suffisant pour faire la différence sur le marché. Si les conditions du marché prennent une mauvaise tournure, ce sont en général les principales sociétés minières qui restent avec une production invendue, comme en ont témoigné les échanges commerciaux l’année dernière.

Les sociétés minières moins grandes et de taille moyenne, qui vendent généralement les diamants par le biais d’appels d’offres ou de ventes aux enchères, ont connu une baisse plus faible de leur volume de vente alors que leurs recettes ont souffert des prix plus bas. Petra Diamonds a indiqué que son volume de vente avait diminué de 7 pour cent et avait atteint 1,3 million de carats au cours du premier semestre, clos le 31 décembre, tandis que le prix moyen obtenu par la société a chuté de 23 pour cent par rapport à l’année dernière.

Un porte-parole de Petra a expliqué que la société ne représentait qu’une petite partie de l’offre mondiale totale. Par conséquent, ses programmes ne sont pas suffisamment importants pour avoir une incidence sur les conditions du marché, même si ses investissements dans des projets d’expansion visent une production annuelle de 5 millions de carats à l’exercice 2019.

Éviter l’offre excédentaire

La même remarque pourrait être valable pour d’autres nouvelles mines et nouveaux programmes de développement qui ne font pas partie des portefeuilles des trois grandes entreprises d’extraction diamantaire.

Parmi elles, la mine de Grib en Russie et la mine de Ghaghoo au Botswana, exploitée par Gem Diamonds, augmentent régulièrement leur production suite à leurs lancements respectifs ces deux dernières années. La mine de Liqhobong à Lesotho, exploitée par Firestone Diamonds et la mine de Renard au Canada, exploitée par Stornoway Diamonds seront mises en service d’ici un an ou deux. Ajoutez à ce mélange Gahcho Kué dont le lancement est prévu au second semestre de cette année par les copropriétaires que sont la De Beers et Mountain Province et le projet de Rio Tinto à Bunder, dont les opérations devraient commencer autour de 2019.

Ces projets ajouteront finalement environ 14 millions de carats annuels à l’offre mondiale. Alors qu’ils compenseront difficilement le déclin général de la production, dans la mesure où certaines mines importantes et anciennes s’épuiseront sur le long terme, ils assureront les pics de production mondiale dans les deux années à venir avant que la baisse progressive ne s’installe à partir de 2018/2019.

En ce sens, le calendrier n’aurait pas pu être pire pour le secteur de l’extraction, étant donné que la demande devrait rester prudente et le volume de fabrication de taillé bien en dessous des capacités, du moins cette année. On s’attend donc à une forte montée en puissance du stock de brut des sociétés minières, dans la mesure où le marché peine à se remettre du ralentissement actuel.

Alors que le prix auquel cette offre excédentaire sera vendue sur le marché dépendra en grande partie des majors, le secteur espère qu’elles garderont une approche prudente qui reflètera la réalité de la demande et assurera une certaine rentabilité aux fabricants et aux négociants de brut. Le commerce – et en tout état de cause les sociétés minières – peuvent difficilement se permettre de voir encore le marché caractérisé par une offre de brut excédentaire à un prix trop élevé. Après tout, c’est ce qui a, en définitive, entraîné le ralentissement de 2015.