Les ventes de joaillerie ont profité d’un essor en novembre aux États-Unis et il semblerait que le mois de décembre ait également été satisfaisant.[:]

Au cours des deux dernières semaines de décembre, les négociants de Mumbai ont constaté une hausse soudaine des ventes, à la fois des États-Unis et de la Chine, entraînant un regain d’optimisme qui a accru la demande pour les marchandises du sight. La De Beers a ensuite baissé ses prix, mais s’agit-il pour autant de la lumière au bout du tunnel ?

Amélioration des ventes de joaillerie

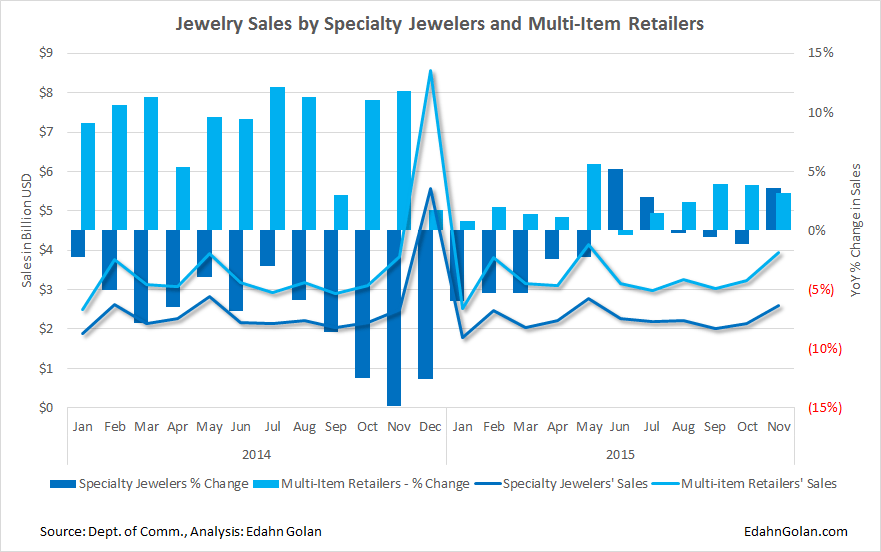

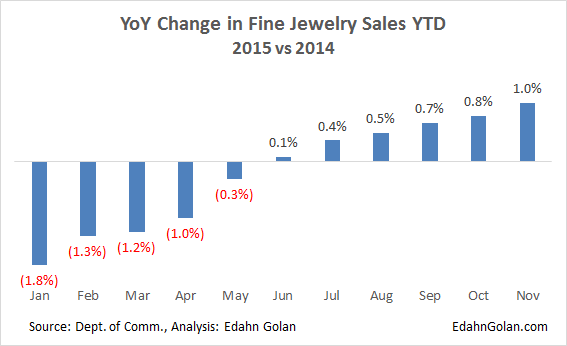

Selon les premiers chiffres publiés par le département américain du Commerce, les ventes de joaillerie ont augmenté de 3,3 % en novembre dans le pays. Bien que ces chiffres soient généralement révisés à la baisse par la suite, il y a peu de risque qu’ils finissent par indiquer une baisse des ventes.

Le total des ventes de joaillerie au cours du mois est estimé à 5,78 milliards de dollars, d’où une hausse de 1 % au cours des 11 premiers mois de l’année. Ce n’est pas extraordinaire, mais lorsque l’on étudie l’évolution de ces ventes en glissement annuel l’année dernière, on constate que l’année avait démarré sur une baisse de 1,8 % pour finir par basculer lentement du côté positif.

La saison des fêtes n’a pas oublié les joailliers spécialisés, qui ont également constaté une hausse de leur activité commerciale. Leurs ventes ont progressé de 3,6 % en glissement annuel, à 2,6 milliards de dollars, selon des données préliminaires du recensement. Une fois de plus, ces chiffres sont généralement révisés à la baisse par la suite, pourtant l’augmentation est probable.

Par conséquent, l’humeur globalement maussade de ces derniers mois était-elle déplacée ? Loin s’en faut. Les ventes ont chuté l’année dernière et de nombreuses entreprises n’ont pas survécu à ces 14 derniers mois – et pas seulement des détaillants, mais également des fabricants et des grossistes.

L’optimisme renaît dans la filière intermédiaire

L’année dernière a été particulièrement mauvaise pour Surat, le centre diamantaire indien très endetté. Le marché estime les pertes de 2015, liées à des faillites, à 1 milliard de dollars. Globalement, les banques cherchent à effacer plus de 2,5 milliards de dollars de dettes intervenues ces deux dernières années. La fabrication était en baisse de 40 % environ et les travailleurs de la ville de Surat ont été environ 300 000 à être licenciés.

Du temps de sa splendeur, Surat employait près d’un million de personnes à divers niveaux de l’activité de fabrication. Et les licenciements ne se sont pas cantonnés à cette ville. À Mumbai également, des sociétés, dont certaines parmi les plus importantes, ont licencié des employés de leur siège pas plus tard qu’il y a quelques semaines. Selon une estimation, près de 30 % des entreprises diamantaires de Mumbai ont fermé.

Les stocks de taillé restent très volumineux, en particulier pour les marchandises de 0,07 à 0,01 carat (Stars et mêlé, ainsi qu’on les appelle en Inde). Il se trouve que le commerce des petites marchandises a pâti de la crainte des diamants de laboratoire HPHT non déclarés. Toutefois, des pénuries apparaissent pour ce que l’on appelle les marchandises américaines, grâce à une activité constante, mais réduite, aux États-Unis.

Après de longs mois d’exercice dans un environnement très difficile et générateur de pertes, des perspectives positives apparaissent avec l’augmentation du commerce de taillé en gros. C’est la conséquence de l’écoulement des stocks de certaines marchandises demandées pendant la saison des fêtes par les détaillants américains. Les détaillants chinois ont aussi commencé à stocker en prévision des festivités du Nouvel An au mois de février.

La hausse de la demande des consommateurs aux États-Unis, en particulier pour les rondes en dossiers de 0,60 à 1 carat et puretés VS-I1, est apparue fin novembre et courant décembre. Elle a favorisé la demande de brut fin décembre et début janvier, d’où une hausse des prix payés pour certaines catégories de brut, estimée entre 4 % et 5 %.

Cette situation, associée à des prévisions de baisse des prix par la De Beers d’environ 10 %, a induit une demande importante de brut sur le marché, principalement en Inde. Les sightholders ont réagi en demandant davantage de marchandises qu’en décembre.

Sight 1 de 2016 – De nouvelles règles du jeu

Au cours du second semestre 2015, beaucoup ont parlé (ici aussi) de refus, de reports et d’autres changements dans les calendriers de livraison, en gardant un œil sur la façon dont les sightholders respecteraient leurs obligations d’achat. Même avec la reprise actuelle, personne n’imagine que le marché soit suffisamment solide pour absorber un sight de 600 millions à 700 millions de dollars.

Les sightholders ont demandé de nombreuses marchandises, y compris certaines hors programme. Cela a été favorisé par un sentiment d’optimisme face un marché qui s’améliore, l’opportunité de vendre avec des bénéfices sur le marché secondaire, mais aussi des craintes sur le respect du seuil d’achat minimum nécessaire pour conserver son statut de sightholder. Actuellement, le seuil est fixé à 15 millions de dollars par an mais il pourrait être abaissé cette année en raison de la crise récente.

La De Beers n’a réagi que partiellement, indiquant qu’elle n’avait pas beaucoup de marchandises à disposition. Pourtant, à l’heure actuelle, le sight est estimé aux environs de 440 millions à 450 millions de dollars, y compris les marchandises hors programme et les Specials, soit près du double de l’offre de décembre.

Les prix ont baissé, mais sans atteindre la moyenne de 10 %. Avec des assortiments quasiment inchangés, les tarifs ont été réduits de 4 % à 5 % en moyenne, peut-être plus. La baisse la plus nette semble concerner les marchandises indiennes, le piqué (le brut donnant du taillé de pureté I1-I3) étant en baisse de 6 % à 8 %.

La De Beers se bat contre les fuites relatives aux prix des boîtes et a demandé aux courtiers de ne pas les publier, au moins pour le sight 1. Cette requête pourrait malgré tout être étendue aux prochains sights. En effet, le fait d’entendre parler des changements à l’avance, en particulier en cas de réduction de prix, pose problème. Des articles de presse récents, qui évoquaient des baisses de prix supérieures à celles qui ont véritablement eu lieu, ont incité les acheteurs de taillé à demander des prix plus bas. Il s’agit d’une tendance négative, qui va à l’encontre des principaux efforts engagés aujourd’hui – ceux qui consistent à rétablir et créer des marges pour les fabricants. Au mieux, celles-ci sont inférieures à 5 %, contre des marges de 20 % à 40 % pour les producteurs et les détaillants.

De surcroît, la De Beers publiera le montant définitif du sight dans un communiqué officiel, chose qu’elle n’a jamais faite auparavant. Elle pourrait ainsi vouloir fournir quelques informations, mais de manière contrôlée. Une fois de plus, après avoir subi un sérieux lynchage au premier semestre 2015, la De Beers anticipe et montre qu’elle connaît le marché. Se battre contre la publication des changements de prix fait partie de cet effort pour rétablir le marché et stabiliser la situation..

Quelques jours après le début du sight, des ventes à grande échelle ont débuté sur le marché secondaire, encore que « à grande échelle » soit peut-être un peu exagéré. Elles étaient pourtant bien plus importantes que celles constatées l’année dernière. Les professionnels profitent tout simplement de l’opportunité. Les sightholders considèrent que le brut intéresse le marché et qu’il n’est acheté que pour pouvoir être revendu. Les premiums avoisinent les 5 %. Les marchandises plus demandées s’échangent avec une marge de 5 % à 7 %, d’autres se vendent avec un premium de 3 % à 4 %, à peine plus que l’équilibre.

Ces rotations rapides vont produire des flux de liquidités soutenus pour les sightholders, mais que feront les acheteurs du marché secondaire d’autant de brut – acheté à un prix relativement élevé, et qui va principalement donner du taillé plutôt abondant ?

Tout rassembler

La hausse des ventes de joaillerie aux États-Unis et de la demande de petites marchandises montre que le marché américain s’est intéressé aux bijoux pendant les fêtes, mais pas aux articles les plus coûteux, très haut-de-gamme. On le voit avec la baisse de 5 % des ventes en magasins comparables de Tiffany en novembre-décembre. Chez Signet, la marque Kay, qui pratique des tarifs intermédiaires, a annoncé une augmentation de 7,2 % de ses ventes en magasins comparables, alors que pour Jared, plus haut-de-gamme, elles n’ont pris que 2,7 %.

Après une année très difficile, nous sommes à l’affût d’une évolution positive, ciblée toutefois sur les petites marchandises peu chères. Lorsque l’on envisage ceci, parallèlement à une baisse des prix du piqué par la De Beers, je me pose une question : les puretés I1 de moins de 1 carat sont-elles vraiment devenues le cœur de l’activité des bijoux en diamants ? Si c’est bien le cas, qu’est-il advenu des articles de luxe qu’ont toujours représenté les bijoux en diamants ? Cette tendance n’a pas de quoi nous réjouir.

Après la Saint-Valentin et le Nouvel An chinois en février, les grandes occasions de vendre des bijoux en diamants interviendront au mois de mai, avec la Fête des Mères aux États-Unis. Étant donné cette morosité sur le plan économique partout dans le monde, qui pèse sur toutes les activités de détail, l’humeur actuellement optimiste pourrait s’évaporer lorsque les négociants découvriront que la mauvaise demande des consommateurs ne s’est pas améliorée. Malgré cela, préparez-vous à un sight assez important en février, avec une demande stimulée au moins partiellement par la volonté de respecter le seuil des sightholders, et qui entraînera peut-être un nouvel étranglement.

Photo Tacori