Perspectives.

À quoi peut s’attendre l’industrie lorsque la Réserve fédérale augmente les taux d’intérêt pour la première fois depuis sept ans ? Ou, plus précisément, une hausse des taux va-t-elle freiner les dépenses discrétionnaires ?[:] La Fed devrait très probablement augmenter ses taux la semaine du 14 décembre ; les diamantaires devraient donc se demander si les facteurs économiques externes exacerberont une crise déjà largement due à des problèmes spécifiques à l’industrie, en exerçant une pression toujours plus forte sur la demande de diamants par les consommateurs.

Lors d’une audience du Congrès au cours de la semaine du 30 novembre, Janet Yellen, la présidente de la Fed s’est dite confiante dans le fait que l’économie puisse supporter la première étape vers une normalisation des taux d’intérêt : une croissance soutenue est en cours et l’inflation devrait refluer vers son objectif des 2 %. « L’économie américaine s’est sensiblement reprise depuis la grande récession », a-t-elle affirmé.

Janet Yellen a fait remarquer que le Produit Intérieur Brut (PIB) a augmenté à un rythme modéré, à mesure que le marché du travail s’améliorait, tandis que les achats privés (dépenses des ménages, investissement fixe des entreprises et investissement résidentiel) ont dépassé le taux réel du PIB cette année.

« La hausse des emplois a renforcé les revenus des ménages et la baisse des coûts de l’énergie a permis aux consommateurs de dépenser plus, a expliqué Janet Yellen lors de l’audience du 3 décembre. L’augmentation de la valeur de l’immobilier et des cours des marchés boursiers ces dernières années, tout comme la réduction de la dette, ont fait progresser l’avoir net des ménages, autre soutien des dépenses des consommateurs. » Sa position a été étayée le lendemain : le Département du travail a annoncé la création de 211 000 emplois en novembre, au-delà des attentes des analystes dans leurs études de marché.

Janet Yellen était en désaccord avec le Congrès, qui craignait qu’une croissance ralentie des salaires, un dollar plus fort et les récentes attaques terroristes aux États-Unis déstabilisent la reprise économique et qui suggérait alors une poursuite de la politique d’assouplissement monétaire de la Fed. Comme on s’y attendait, les commentaires belliqueux de Mme Yellen ont alimenté une spéculation de longue date selon laquelle la Fed va augmenter ses taux lors de sa prochaine réunion de politique les 15 et 16 décembre.

Une approche mesurée

Pour beaucoup, le taux de financement de la Fed est resté trop bas pendant trop longtemps et un changement de trajectoire est inévitable. Notons que la banque centrale américaine devrait adopter une approche mesurée. Les analystes de Nomura Global Markets Research doutent qu’une seconde augmentation des taux intervienne avant juin. La Fed semble vouloir d’abord comprendre les premières données économiques de 2016 avant de décider de futures hausses. Une inversion de la politique, juste après avoir lancé le processus de normalisation, saperait considérablement sa crédibilité. La hausse initiale des taux sera probablement réduite, certains affirmant qu’elle pourrait n’être que de 10 points de base. La Fed préfèrerait faire preuve de prudence.

Néanmoins, les joailliers et les diamantaires devraient considérer cela comme un conseil pour garder un cap conservateur. Il faut dire qu’un financement excessif à cette étape du cycle des taux d’intérêt ne serait pas jugé prudent. Alors que les banques ont réduit leurs prêts à l’industrie en 2014-2015, des emprunts excessifs – au moins en Occident – ne constituent probablement pas une préoccupation majeure.

Dans un entretien avec Rapaport News en mai, Eric Jens, président-directeur général de la division Clients diamants et bijoux d’ABN Amro, a affirmé que les diamantaires prendraient des décisions mesurées lorsque les taux augmenteraient, comme ils l’ont fait lorsque les lignes de crédit ont été réduites.

« Ils feront des calculs avec des taux supérieurs et refuseront les marchandises, ralentiront leurs opérations ou trouveront un autre moyen de financement, a-t-il déclaré. C’est un attribut normal du marché : il devient de plus en plus difficile d’avancer car les taux d’intérêt augmentent et la volatilité s’accroît. »

Les difficultés du côté de la demande

Leur plus grosse inquiétude sera toutefois la demande des consommateurs. Une hausse des taux laissera aux ménages moins d’argent à dépenser, du fait de l’augmentation de leurs versements pour les hypothèques et autres prêts. Un effet multiplicateur se produit lorsque les entreprises sont confrontées à la fois à la baisse des ventes issue d’une réduction des dépenses des consommateurs et à la hausse des coûts de la dette, deux facteurs qui pèsent sur l’évaluation de leurs actions et sur les cours du marché boursier.

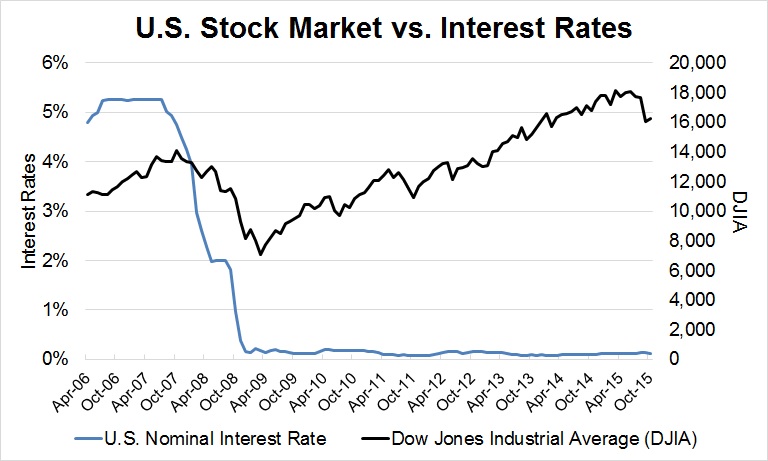

L’inverse était vrai lorsque les cours des actions ont atteint des hauteurs vertigineuses, après la chute des taux d’intérêt à un niveau proche de zéro début 2009. Les investisseurs se sont rués sur les actions car l’épargne dans les banques ne rapportait quasiment rien. Les évaluations du marché boursier commenceront à paraître chères lorsque les taux commenceront à monter. Et puisque les banques proposeront une alternative en offrant un certain rendement à des taux plus élevés, une correction pourrait être en chemin. Cela pourrait ébranler la confiance des investisseurs – et de l’industrie – car une réduction perçue de la richesse des ménages exerce une pression supplémentaire sur les dépenses.

La hausse des taux d’intérêt va également renforcer le dollar, qui s’échange déjà au-dessus de sa moyenne à long terme, à mesure que la demande de billets verts augmente. La demande pour la devise locale augmente généralement lorsque les taux d’intérêt montent car les investisseurs supposent qu’en investissant leur capital dans la devise, ils recevront un rendement plus important au niveau des intérêts.

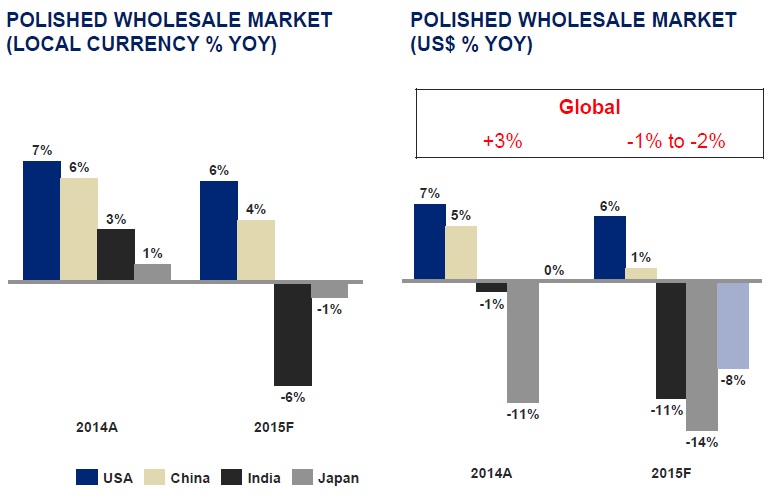

Un dollar plus fort aura un effet négatif sur les gains convertis des multinationales ; l’effet déflationniste est évident dans les ventes de bijoux libellées en yens, en euros, en roupies ou même en yuans. En 2015, la De Beers a affirmé que la solidité du billet vert et un ralentissement en Chine avaient pesé sur la croissance mondiale.

La demande mondiale de taillé s’est contractée de 1 % à 2 % pendant l’année mais, lorsqu’elle est mesurée en devises locales, elle a en fait progressé, a estimé la De Beers dans une présentation aux investisseurs mardi 8 décembre. Le marché américain s’est développé d’environ 6 %, tandis que la Chine a gagné 4 % en yuans, mais seulement 1 % en dollars. Les ventes en Inde ont reculé de 6 % en roupies et bondi de 11 % en dollars, tandis qu’au Japon, le marché s’est contracté de 1 % en yens et de 14 % en dollars en 2015, selon les estimations de la De Beers.

[two_third]

Si l’on considère une hausse des taux, prise isolément, les consommateurs américains pourraient réduire leurs dépenses en 2016. Quant à l’effet d’un dollar fort sur d’autres marchés, il pourrait être aussi grave qu’en 2015, voire plus. Une fois de plus, de nombreux autres facteurs entrent en jeu et l’industrie devrait être encouragée par les perspectives optimistes de Janet Yellen pour l’économie américaine. En outre, la Fed devrait avancer à un rythme mesuré, l’impact ne devrait donc être ni trop dramatique ni immédiat.

Pourtant, le marché devrait en prendre bonne note car il est actuellement concentré sur des problèmes internes : réduire les stocks et augmenter la rentabilité de la fabrication. Il pourrait envisager que ses perspectives pour 2016 puissent aussi être influencées par des facteurs économiques externes, rendant encore plus urgentes les initiatives pour améliorer la demande des consommateurs. Après sept ans d’argent facile, une hausse des taux de financement de la Fed, attendue pour la semaine du 14 décembre, va non seulement permettre de juger de l’élasticité de l’économie, mais également de la bonne santé de l’industrie, au-delà de ses difficultés internes.

[/two_third][one_third_last]

« Si l’on considère une hausse des taux, prise isolément, les consommateurs américains pourraient réduire leurs dépenses en 2016. Quant à l’effet d’un dollar fort sur d’autres marchés, il pourrait être aussi grave qu’en 2015, voire plus. »

[/one_third_last]