Richemont et LVMH sont en bonne voie pour accroitre leur position dans le secteur.

L’année dernière s’est révélée particulièrement positive pour les sociétés joaillères. Plusieurs marques ont célébré des étapes importantes, lancé des collections et ouvert de nouvelles boutiques, ce qui a renforcé leur statut auprès des consommateurs haut-de-gamme.

Les Maisons de luxe ont la lourde tâche de trouver le juste équilibre entre passé et présent mais elles disposent des moyens financiers nécessaires pour relever efficacement ce défi.

« LVMH a rarement autant investi qu’en 2023 pour renforcer ses actifs », a écrit dans son rapport annuel Bernard Arnault, le président du conseil et PDG du groupe. Ces investissements ont permis des gains records, notamment pour la division Montres et Joaillerie de LVMH. Johann Rupert, le président du conseil de Richemont, s’est fait l’écho de ce sentiment, puisque les revenus du groupe ont battu des records.

Le secteur de la joaillerie a enregistré des résultats supérieurs à ceux du reste du marché, affichant de la croissance dans un environnement économique difficile qui a mis le reste de l’industrie à l’épreuve.

Les ventes mondiales de joaillerie ont augmenté de 5 % à 6 % en 2023, largement soutenues par les investisseurs, selon l’étude annuelle de Bain-Altagamma intitulée Étude de marché des biens de luxe dans le monde, publiée par Bain & Company en janvier.

« Les consommateurs considèrent la joaillerie comme une belle opportunité d’investissement au milieu de cette incertitude », ont écrit les auteurs. La demande de bijoux personnalisés se maintient, tandis que la joaillerie cible sans relâche les ultra-riches, ont-ils poursuivi. La bijouterie de mode continue de gagner du terrain, tout comme les segments non-genrés et masculins, a ajouté le rapport.

Lorsque les consommateurs considèrent la pérennité de leurs achats, les Maisons de luxe, elles, mettent l’accent sur la qualité, le design, l’héritage et l’histoire de cette proposition, qui n’est pas un simple investissement. Alors qu’aujourd’hui, les grands conglomérats de la mode de luxe possèdent de nombreuses marques de premier plan, les groupes comme Richemont et LVMH s’arrachent des parts encore plus conséquentes du marché de la joaillerie.

Créer des regroupements

Le tout étant supérieur à la somme de ses parties, Buccellati, Cartier et Van Cleef & Arpels généreront davantage de valeur dans le cadre du groupe Richemont qu’en tant que marques individuelles. Quant au groupe Richemont, il recherche des sociétés susceptibles de prospérer dans un tel environnement, comme l’a fait remarquer le président du conseil Johann Rupert dans les récents résultats annuels de la société.

« Nous cherchons constamment à créer du fonds de commerce plutôt qu’à en acheter », a-t-il expliqué, faisant observer que les ventes de Buccellati avaient été multipliées par quatre et demi depuis son rachat par Richemont en 2019.

À présent, Richemont entend parvenir au même résultat avec Vhernier, autre Maison italienne achetée le mois dernier pour un montant non communiqué.

Vhernier apporte au portefeuille du groupe des atouts différents, notamment des designs sculpturaux faits main, des métaux atypiques comme le titane, le bronze, ou des matières comme l’ébène. Son « esthétique unique se marie parfaitement avec notre collection existante de Maisons joaillières renommées », a indiqué Johann Rupert dans son annonce du 7 mai.

Les leaders

Ces acquisitions ont fait de Richemont le premier groupe mondial de joaillerie en valeur.

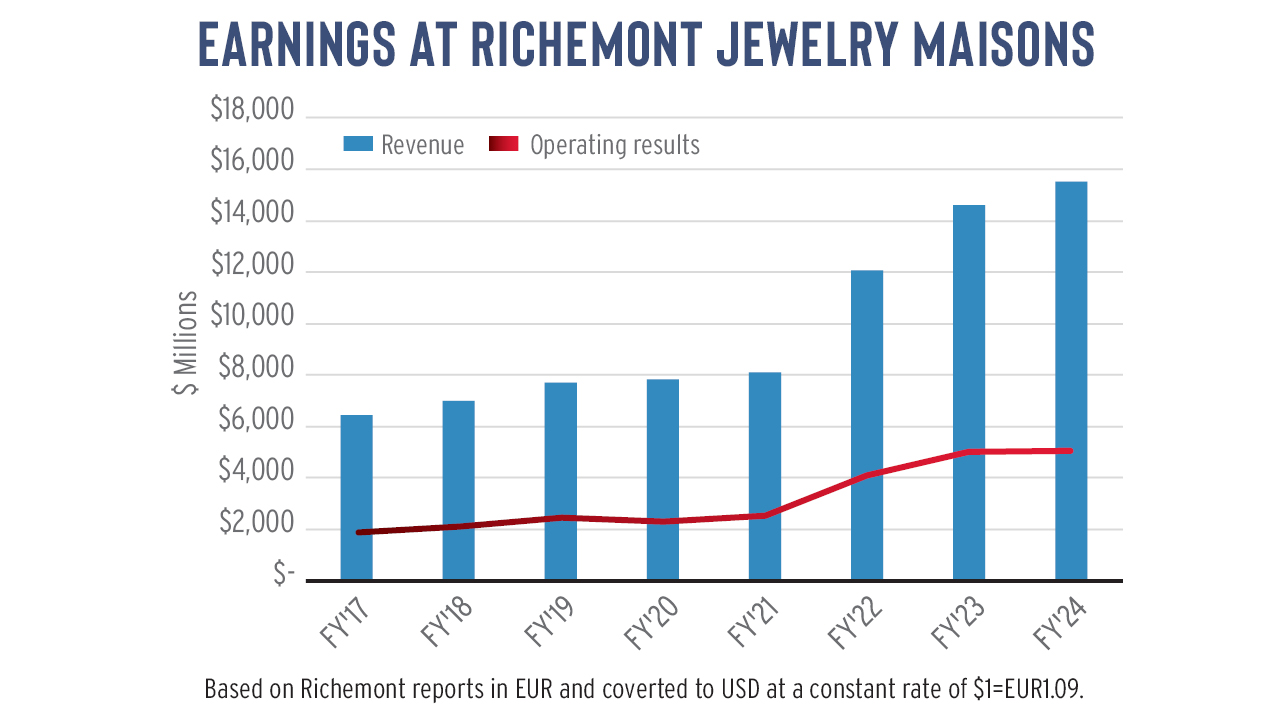

Les revenus de ses Maisons joaillières ont augmenté de 6 %, à 14,24 milliards d’euros (15,5 milliards de dollars) pour l’exercice fiscal 2024, clôturé le 31 mars.

Bien que ces chiffres englobent les bijoux et les montres, les revenus issus uniquement de la joaillerie ont augmenté de 7 %, à 10,7 milliards d’euros (11,6 milliards de dollars). Le groupe est également très rentable, puisque le résultat d’exploitation des Maisons a progressé de 1 % pour atteindre 4,71 milliards d’euros (5,12 milliards de dollars) au cours de l’exercice fiscal, alors que la division a enregistré une marge d’exploitation de 33,1 %.

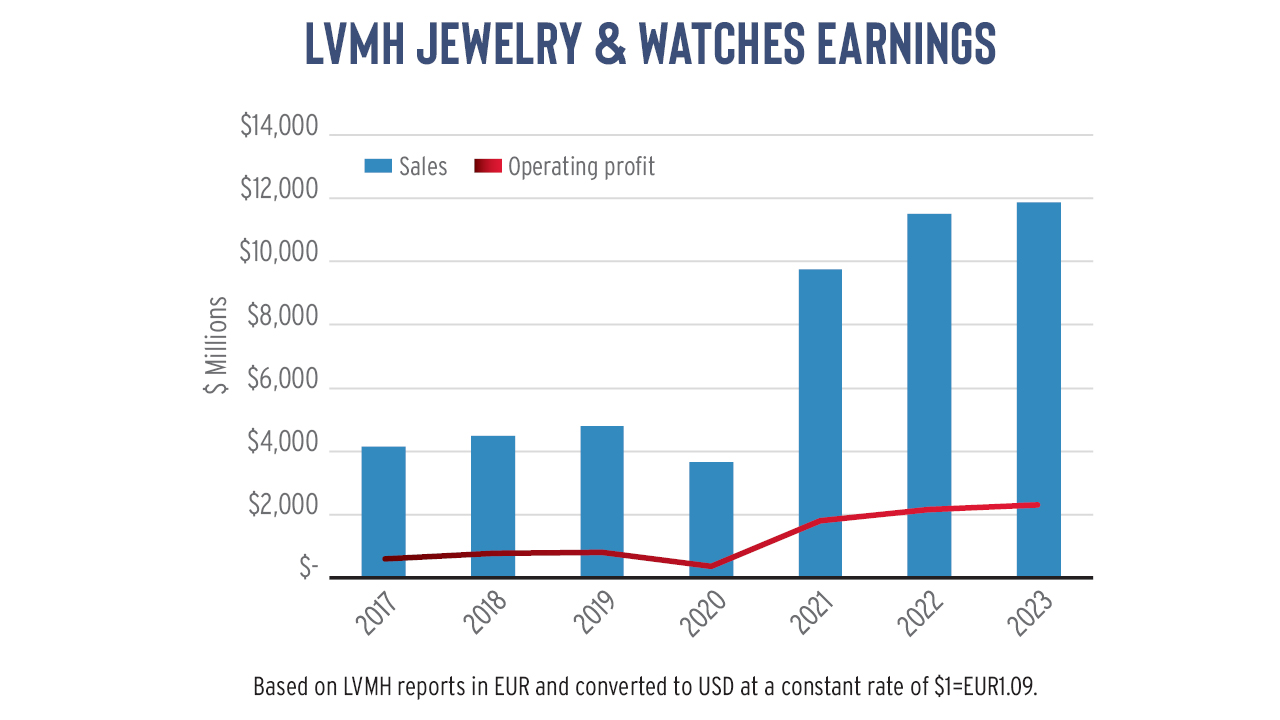

Son concurrent le plus proche, la branche horlogère et joaillère de LVMH, a vu ses ventes augmenter de 3 %, à 10,9 milliards d’euros (11,86 milliards de dollars) sur l’exercice 2023 (voir graphique). Les bénéfices de ses opérations courantes ont progressé de 7 %, pour atteindre 2,16 milliards d’euros (2,35 milliards de dollars), avec une marge d’exploitation estimée à 20 %.

LVMH a également renforcé sa présence sur le marché joaillier à travers une acquisition. Le groupe a en effet racheté Tiffany & Co. en janvier 2021, ajoutant ainsi un chiffre d’affaires de près de 4 milliards de dollars. Le reste de la division rassemble Bvlgari, Chaumet, Fred et Repossi, et les marques d’horlogerie Hublot, Tag Heuer et Zenith.

Une répartition uniforme

En faisant partie de ces conglomérats de la mode, les marques bénéficient de certaines synergies, comme des infrastructures et des soutiens financiers. Elles profitent ainsi d’avantages qui peuvent manquer aux marques de joaillerie indépendantes et avec lesquels elles ne peuvent pas rivaliser.

Toutefois, ces marques évoluent également dans un segment du marché où les labels de bijoux prospèrent, comme le décrit Johann Rupert, segment qui a connu une croissance dans toutes les régions en 2023.

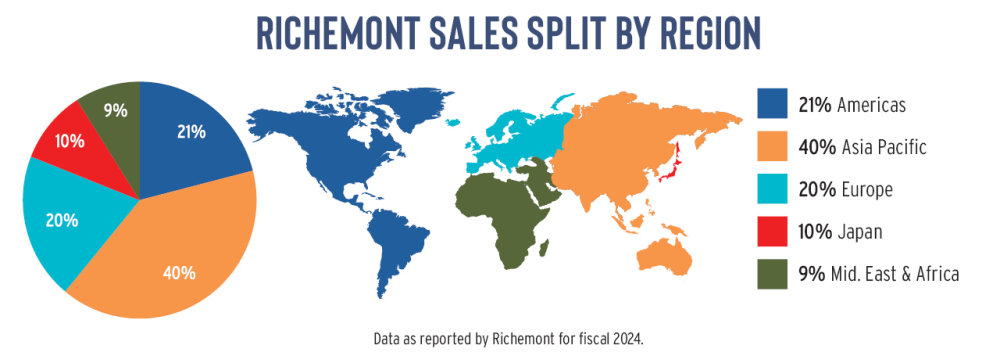

Le haut de gamme est géographiquement mieux réparti que le reste du marché. Alors que les États-Unis représentent plus de la moitié du marché des bijoux en diamants, selon l’étude de De Beers, l’Asie-Pacifique demeure le plus vaste territoire pour les produits de luxe.

La plus forte proportion des ventes pour Richement et LVMH se situe dans cette région si l’on mesure le chiffre d’affaires total, toutes catégories de produits confondus. Pour ce qui est des Maisons joaillières de Richemont, l’Asie a représenté 40 % des ventes sur l’exercice fiscal 2024, les Amériques 21 %, l’Europe 20 %, le Japon 10 % et le Moyen-Orient et l’Afrique les 9 % restants.

La croissance de l’ensemble du secteur du luxe a été soutenue par le retour des consommateurs du luxe qui recommencent à voyager après la pandémie, ce qui a stimulé les ventes en Europe et en Chine, selon le rapport RetailX Global Luxury 2024.

Intégrer la technologie

Les marques de luxe ont également obtenu des résultats lorsqu’elles ont mis l’accent sur leurs boutiques physiques et sur une fusion avec l’expérience numérique. Celles qui disposent d’une solide présence indépendante, les « mono-marques », pourraient tirer avantage de cette situation, a souligné le rapport Bain-Altagamma.

Les boutiques et sites Internet mono-marques pourraient devenir les principaux vecteurs des achats de luxe. Leur part du marché du luxe devrait atteindre 60 % à 66 % d’ici 2030, a prédit le rapport. A contrario, les environnements « multi-marques » ont souffert d’un fort ralentissement à la fois dans les grands magasins et dans les boutiques spécialisées, ce qui soulève des questions sur l’adéquation entre leur rôle, leur proposition de valeur et les besoins des consommateurs à l’avenir, a fait observer le rapport.

La situation joue en faveur de ces marques de joaillerie qui, dans le cadre de leurs groupes et avec leur soutien, peuvent renforcer leur propre identité et leurs canaux de vente mono-marques.

L’espace numérique ne doit pas non plus être ignoré. Si le luxe est enraciné dans le retail physique, il n’est pas non plus hostile à la technologie. Le segment haut-de-gamme compte de plus en plus sur les réseaux sociaux et les influenceurs pour stimuler les ventes et figure parmi les pionniers des transactions dans le métavers, a expliqué RetailX dans son rapport.

Les sociétés de luxe expérimentent également l’intelligence artificielle (IA) et l’IA générative pour améliorer le service client, simplifier les tâches répétitives, améliorer la productivité et créer de nouvelles idées et du contenu pour le marketing et le design des produits, ont écrit des auteurs de Deloitte dans un rapport intitulé « Global Powers of Luxury Goods 2023».

Chez les joailliers, poursuit le rapport de Deloitte, Richemont a récemment collaboré avec Google pour utiliser l’IA dans le but de collecter et d’organiser les données des consommateurs pour créer des stratégies marketing sur mesure, tandis que Tiffany & Co et Cartier ont tous deux collaboré avec Snapchat pour permettre aux utilisateurs de tester virtuellement leurs produits. Les sociétés de luxe exploitent également la technologie pour surveiller leurs engagements en matière de durabilité, ce que les marques de joaillerie mettent de plus en plus en avant.

Des investissements constants

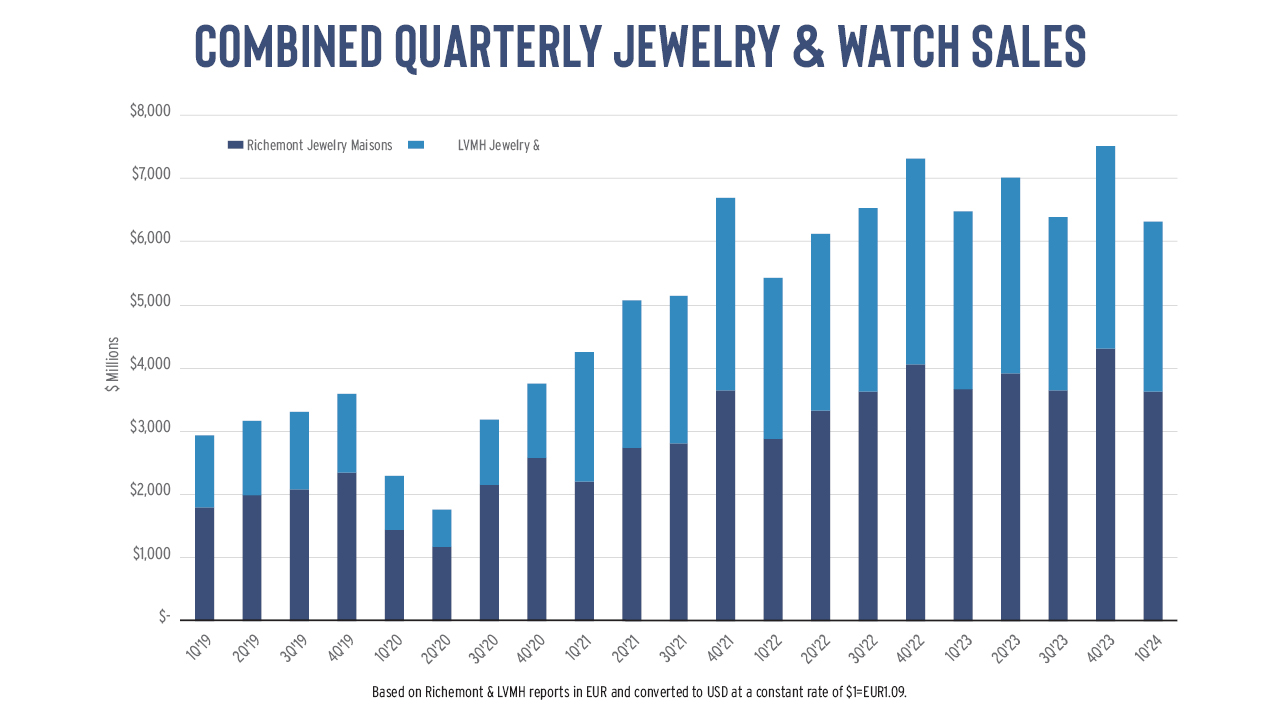

Tout cela semble de bon augure pour l’avenir, même si les ventes ont stagné au premier trimestre, en grande partie à cause du ralentissement en Chine. Les revenus de la division Montres et Joaillerie de LVMH ont reculé de 5 % au cours des trois premiers mois de l’année, tandis que les Maisons de joaillerie de Richemont ont perdu 0,7 %.

Il faudra du temps avant de constater un rebond durable de la demande chinoise, a admis Johann Rupert, tout en assurant que la clientèle diversifiée du groupe, de toutes nationalités et zones géographiques, soutiendra ses activités à l’avenir.

Johann Rupert et Bernard Arnault adoptent tous deux une approche anticipative, cherchant à s’appuyer sur les nombreux jalons posés par leurs divisions joaillerie.

Parmi ces étapes, citons la réouverture en 2023 par Tiffany & Co de sa boutique flagship, The Landmark, à New York. La marque a aussi dévoilé de nouvelles collections, notamment la gamme de joaillerie Blue Book: Out of the Blue. Bvlgari a célébré les 75 ans de Serpenti, Chaumet a lancé une nouvelle collection de joaillerie et organisé une exposition rétrospective, « Un âge d’or : 1965-1985 », dans son salon du 12, place Vendôme. Buccellati a fêté les 100 ans de sa collection Trinity et a rénové son site à Milan, tandis que Cartier a ouvert sa première boutique à Mumbai, en Inde.

Richemont et LVMH sont tous deux parfaitement conscients que leur position ne doit pas considérée comme acquise. Comme Bernard Arnault l’a promis, LVMH va continuer « à investir dans sa capacité de production et la qualité de ses produits, pour mieux faire connaître les Maisons, renforcer leur prestige et stimuler le portefeuille de biens et de sites d’exception essentiels à l’attrait commercial des marques. »

Toutes ces actions permettent d’obtenir un segment dynamique et créatif sur l’ensemble du marché de la joaillerie car d’autres marques sont contraintes de prendre des engagements similaires et de repousser les limites de leur créativité.

Les innovations devraient s’accentuer en 2024-2025, tandis que les conglomérats de la mode vont continuer à renforcer leurs positions – et leur influence – dans le monde des bijoux.

Image principale : un bijou Bvlgari Serpenti Viper, mis en scène dans une illustration (David Polak/Midjourney/Elisé Jurkovic).