Les données peuvent être palpitantes. Au début de la semaine du 31 décembre, Avi Krawitz, rédacteur-en-chef et analyste sénior chez Rapaport, m’appelait pour regarder son écran afin d’y constater quelque chose de passionnant.[:]Ce qui l’intriguait était un graphique en barres de l’indice des diamants RapNet (RAPI™) pour les diamants de 1 carat tout au long de 2018, montrant que le prix le plus élevé, le 6 juin, coïncidait exactement avec le jour où les États-Unis avaient mis en place les premiers droits de douane spécifiques à la Chine. L’indice a ensuite reculé jusqu’à la fin de l’année.

Il a ensuite rameuté d’autres collègues et, bientôt, une sourde manifestation d’intérêt se faisait entendre autour de son ordinateur. À la fin de la journée, l’administrateur du bureau lui-même posait la question : « Vous avez vu ce graphique ? »

Les graphiques peuvent, semble-t-il, remplacer de nombreux mots. Nous avons donc décidé de retracer 2018 grâce à cinq éléments graphiques relatifs au marché des diamants et des bijoux.

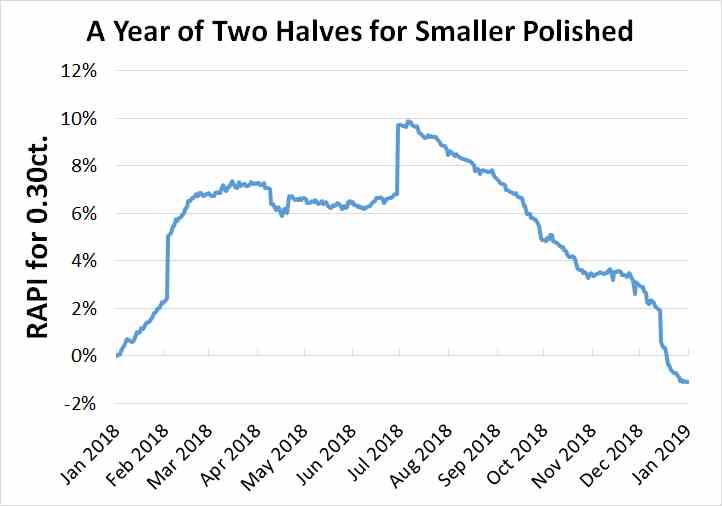

1. Les prix des petites pierres ont plongé au second semestre.

Le RAPI pour le taillé de 0,30 carat a plongé par rapport à un pic début juillet en raison d’un excès de stocks et de facteurs macro-économiques comme la guerre commerciale entre États-Unis et Chine, la catégorie étant généralement appréciée en Chine. Malgré une tendance similaire dans le graphique des 1 carat d’Avi Krawitz, la tendance se voit plus nettement dans la catégorie des 0,30 carat. L’indice a bondi de 9,9 % entre le 1er janvier et le 6 juillet mais a fini l’année en recul de 1,1 %.

2. Les négociants ont préféré les gros diamants.

L’industrie s’est concentrée sur du taillé de valeur supérieure, en réaction à la faiblesse des catégories inférieures. Il suffisait d’examiner les données des exportations de l’Inde, où l’on constatait un essor du prix moyen des expéditions de taillé à l’export jusqu’en novembre.

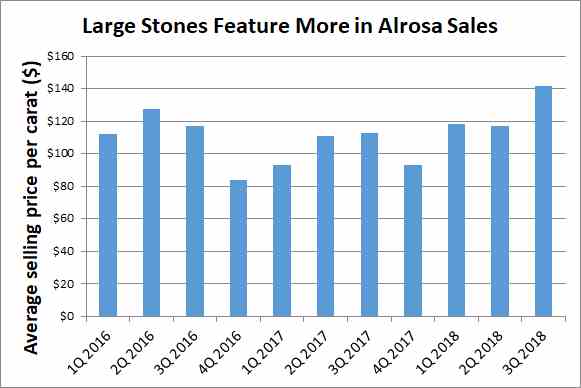

3. La demande de brut en a fait autant.

Le prix de vente moyen du brut d’ALROSA a pris 19 %, à 123 dollars/ct au cours des neuf mois clos en septembre, alors que le secteur boudait les petites marchandises pour leur préférer les plus grosses. Une hausse de 5,2 % a également été notée sur les prix comparables au cours de la période.

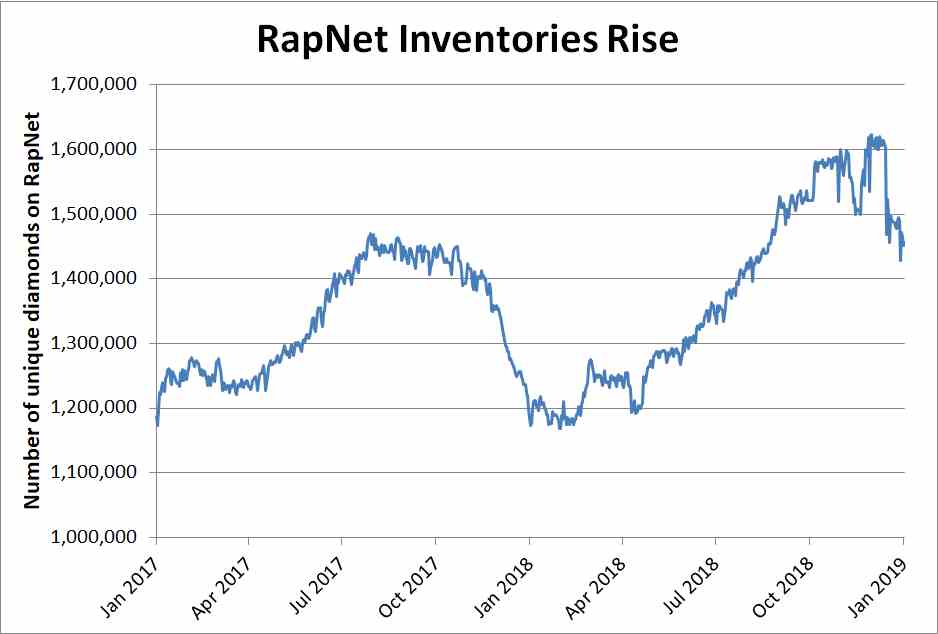

4. Des excès de stocks à l’origine des changements.

Depuis la mise en service des mines de Gahcho Kué, Renard et Liqhobong fin 2016 et début 2017, la filière intermédiaire a eu à faire avec un excédent de marchandises de valeur inférieure. La production mondiale de brut a pris 19 %, à 150,9 millions de carats en 2017, d’après des données du Kimberley Process. Le nombre de pierres uniques listées sur RapNet a bondi de 24 % en 2018.

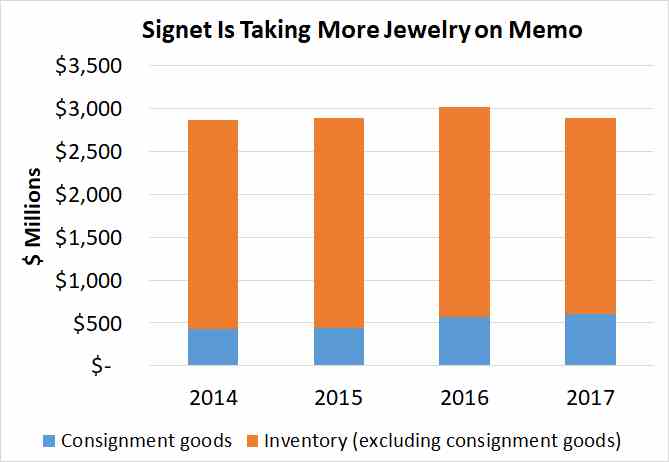

5. Les offres en consignation sont devenues monnaie courante.

Les détaillants optent de plus en plus souvent pour des marchandises en consignation, afin d’atténuer le risque. Or, dans ces situations, les fournisseurs ne sont payés que lorsque le client conclut une vente. Bien que ce graphique pour Signet Jewelers ne remonte que jusqu’en 2017, il montre que les consignations jouent un rôle de plus en plus prépondérant dans l’approvisionnement de la société.