Le secteur diamantaire n’aurait pas dû s’étonner que KBC annonce la liquidation des activités de la Banque Diamantaire Anversoise (ADB). De nombreuses rumeurs à Anvers et dans le monde, la semaine précédente, tout comme les actualités d’un journal local et bien d’autres choses encore, auraient dû nous mettre la puce à l’oreille. [:]Depuis la crise financière d’octobre 2008, il est devenu évident que les banques mondiales voient d’un œil très circonspect le financement du marché diamantaire. Cette fermeture n’est pas simplement actée sur le papier, elle a violemment illuminé le ciel de notre industrie, avec tout l’éclat d’un diamant ! Alors pourquoi l’industrie est-elle choquée ? Probablement à cause des implications à venir et du sens réel de cette annonce.

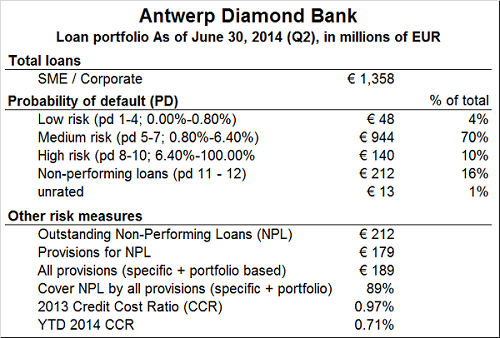

Selon la société-mère d’ADB, le 30 juin, à la fin du deuxième trimestre, l’encours des prêts d’ADB s’élevait à 1,358 milliard d’euros, soit environ 1,85 milliard de dollars. Le chiffre est surprenant. En décembre 2013, lorsque KBC a annoncé l’accord pour vendre ADB à Yinren Group, la société affirmait qu’ADB était à la tête d’un portefeuille de prêts de 1,2 milliard d’euros. Cela montre qu’en six mois, ADB a peut-être augmenté le crédit accordé au secteur diamantaire de 13 %.

Cette hausse est intéressante, car elle ne traduit pas la tendance générale : les banques s’éloignent de l’industrie diamantaire ou la quittent tout simplement.

Mauvaise nouvelle : 12 % du financement mondial des diamants s’envolent

La décision de KBC met fin aux espoirs d’une seconde chance offerte à ADB et va lentement priver l’industrie de 1,9 milliard de dollars de financement bancaire. Les banquiers du secteur estiment que le financement mondial de l’industrie équivaut à 15 à 16 milliards de dollars environ, ce qui signifie qu’environ 12 % de ce montant seront encaissés, remboursés et qu’ils ne reviendront pas, du moins pas dans un avenir proche.

Ce montant est distribué dans toute la filière, de l’exploration et l’extraction à la vente en gros, en passant par la taille et dans au moins une partie de la fabrication de bijoux. Toutefois, ADB finance et supporte la partie la plus sensible de la filière : l’achat de brut et la fabrication et la vente de taillé. C’est le secteur le plus fragile qui prendra le coup de plein fouet.

Pourquoi en est-il ainsi ?

L’industrie fonctionne avec des transactions, la reprise est lente, les dettes difficiles à recouvrer. C’est ce que m’a affirmé Pierre De Bosscher, le PDG et président du comité exécutif d’ADB il y a un an environ, alors que je faisais des recherches sur le financement bancaire des diamants. Lui et d’autres dirigeants de banques ont évoqué des arguments similaires qui, ensemble, résument la situation d’un financement en déliquescence.

[two_third]Contrairement à l’industrie, qui demande plus de financement, les banques veulent réduire les niveaux de crédit. Selon Erik Jens, le PDG d’International Diamond & Jewelry Group chez ABN AMRO, principal financier de l’industrie, « il y a trop de financement et pas assez de banques. Mais pour attirer de nouvelles banques, il faut plus de transparence, plus de culture des affaires, d’ADN d’entreprise…»[/two_third][one_third_last]

« Mais pour attirer de nouvelles banques, il faut plus de transparence, plus de culture des affaires, d’ADN d’entreprise… »

[/one_third_last]

Selon Pierre De Bosscher, le financement est réservé aux sociétés qui respectent le mieux certaines normes : états financiers consolidés, de 25 % à 30 % de solvabilité, des structures simples et une bonne gouvernance, liée à une transparence accrue des opérations financières.

Or, lui et d’autres banquiers affirment que les diamantaires sont surendettés, que leurs structures sont complexes, avec des sociétés installées dans des paradis fiscaux, et que leurs garanties sont limitées. Aux yeux des banques, le secteur diamantaire apparaît donc plus risqué que d’autres. Naturellement, si elles ont le choix, elles préfèrent prêter à d’autres secteurs.

On le voit dans le tableau suivant, à la fin du deuxième trimestre, 70 % du portefeuille de prêts d’ADB étaient classés à risque moyen et 10 % à haut risque. Seize pour cent des prêts (en valeur) sont classés Non productifs.

Personne ne connaît vraiment les raisons de la défection de Yinren, ni le montant qui avait été convenu pour l’achat. Toutefois, pour faciliter l’accord, KBC devait conserver les prêts les plus toxiques – les prêts à haut risque et les prêts non productifs –, pour une valeur comptable nette de 400 millions d’euros. Les chiffres du tableau ci-dessus laissent à penser que 48 millions d’euros de ces prêts ont déjà été remboursés.

À partir de maintenant, des normes améliorées

Avec le départ de Bank Leumi du secteur diamantaire en Israël, puis à New York, tandis qu’ABN AMRO cherche à réduire ses risques et à optimiser son portefeuille et son empreinte et, aujourd’hui, l’annonce (non confirmée) que Standard Chartered Bank abaisse son offre de financement au secteur, sans compter la liquidation d’ADB, le calcul est vite fait : le secteur diamantaire doit remanier son financement sur le plan de la transparence et de la structure d’entreprise, mais surtout lui appliquer sa philosophie.

Le mode d’action ancestral, qui consistait à tout cacher et à traiter en privé, ne fonctionne plus. La lumière du jour va balayer les problèmes marginaux nés dans le noir et va surtout restaurer la confiance des systèmes bancaires dans le secteur diamantaire. Comme l’ont affirmé les dirigeants bancaires à l’industrie à maintes reprises, ils veulent une meilleure gouvernance d’entreprise et de meilleures normes de déclaration comptable (IFRS, par exemple). Ils veulent voir chez les diamantaires la volonté de jouer le jeu de la modernité, tout en sachant que les banques ont le pouvoir de leur tourner le dos – quand bien même elles seraient spécialisées dans le diamant.